Actualisé: Engie acquiert le spécialiste américain du stockage par batterie Broad Reach Power

24 Août 2023 - 11:45AM

Dow Jones News

(Actualisation: précision sur les éléments financiers de

l'opération, commentaire d'analystes, cours de Bourse)

PARIS (Agefi-Dow Jones)--Le distributeur d'énergie Engie a annoncé

jeudi avoir signé un accord ferme pour le rachat de 100% du capital

de la société américaine d'infrastructures Broad Reach Power,

spécialisée dans les activités de stockage par batterie, aux fonds

d'investissement EnCap et Apollo.

Cette opération représente un impact de 1,6 milliard de dollars

(environ 1,5 milliard d'euros) sur la dette d'Engie, a indiqué un

porte-parole du groupe à l'agence Agefi-Dow Jones. Engie n'a pas

souhaité communiquer le montant de la transaction, qui devrait être

bouclée au quatrième trimestre 2023.

Cette acquisition n'aura aucun effet sur le profil de crédit

d'Engie, ont estimé les analystes d'ING, qui s'attendent en outre à

un "exercice financier très solide" pour le groupe cette année.

"La transaction porte sur 350 mégawatts (MW) d'actifs

opérationnels, 880 MW d'actifs en construction avec une mise en

service attendue avant fin 2024, 1,7 gigawatts (GW) de projets à un

stade avancé de développement et un important portefeuille de

projets en cours de développement", a indiqué Engie dans un

communiqué. Ces projets sont situés au Texas, en Californie et dans

les Etats du centre des Etats-Unis, a précisé Engie.

A 11h15, l'action Engie perdait 0,6%, à 14,56 euros.

-Alice Doré, Agefi-Dow Jones; +33 (0)1 41 27 47 90; adore@agefi.fr

ed: VLV - LBO

(David Sachs, Dow Jones Newswires, a contribué à cet article)

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

August 24, 2023 05:25 ET (09:25 GMT)

Copyright (c) 2023 L'AGEFI SA

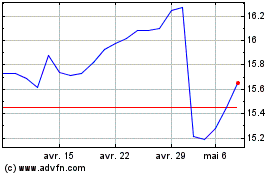

Engie (EU:ENGI)

Graphique Historique de l'Action

De Nov 2024 à Déc 2024

Engie (EU:ENGI)

Graphique Historique de l'Action

De Déc 2023 à Déc 2024