GBL: a placé 0,7% du capital de Total.

17 Février 2016 - 8:48AM

Cercle Finance

(CercleFinance.com) - La société de portefeuille belge Groupe

Bruxelles Lambert (GBL) a placé, via la procédure de placement

privé, 0,7% du capital de Total, soit 17,1 millions de titres. Elle

ramène ainsi sa position dans la 'major' pétrogazière française à

1,4% du capital et 1,3% des droits de vote.

Le produit de cession s'élève à 650 millions d'euros, dont une

plus-value consolidée de 260 millions d'euros qui abondera le

bénéfice net du holding de 2016. Une période de 'lock-up' de 90

jours a été mise en place.

'Le produit de la cession sera redéployé au sein du portefeuille au

travers d'investissements sélectifs et diversifiés', indique GBL,

holding co-contrôlé par les familles Frère et Desmarais.

BofA Merrill Lynch et Morgan Stanley étaient teneurs de livres

associés dans cette opération.

Copyright (c) 2016 CercleFinance.com. Tous droits réservés.

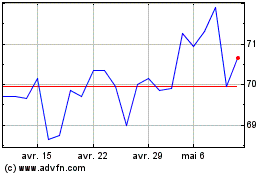

Groupe Bruxelles Lambert (EU:GBLB)

Graphique Historique de l'Action

De Jan 2025 à Fév 2025

Groupe Bruxelles Lambert (EU:GBLB)

Graphique Historique de l'Action

De Fév 2024 à Fév 2025

Real-Time news about Groupe Bruxelles Lambert SA (Euronext): 0 recent articles

Plus d'articles sur GBL