Orange, Bouygues, Sfr, Free Et Compagnie...

-

21/6/2015 13:20

0

0

Pauline75

Messages postés: 2620 -

Membre depuis: 10/9/2013

PARIS (Reuters) - Le propriétaire de SFR-Numericable a proposé 10 milliards d'euros pour acheter Bouygues Telecom, écrit Le Journal du Dimanche, une information à laquelle le ministre de l'Economie a réagi en répétant que la consolidation n'était pas souhaitable.

|

|

Réponses

129 Réponses

|

1 de 129

-

21/6/2015 13:27

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

PARIS (Reuters) - Le propriétaire de SFR-Numericable a

proposé 10 milliards d'euros pour acheter Bouygues Telecom, écrit Le

Journal du Dimanche, une information à laquelle le ministre de

l'Economie a réagi en répétant que la consolidation n'était pas

souhaitable. L'hebdomadaire, qui cite plusieurs sources

non identifiées, ajoute que l'offre en cash de Patrick Drahi sera

examinée mardi par un conseil d'administration de Bouygues. Il

précise que Martin Bouygues souhaite quant à lui obtenir 11 milliards

d'euros pour la filiale de téléphonie mobile de son groupe qui compte 11

millions de clients. Le JDD cite une source proche des

négociations selon laquelle SFR pourrait améliorer son offre d'ici

mardi. Il ajoute que l'offre a été présentée il y a dix jours et que son

montant est 25% plus élevé que la valorisation de Bouygues Telecom par

les marchés. Elle s'accompagne d'une reprise par Free

(Iliad) d'une partie du réseau mobile de Bouygues - des fréquences, des

antennes et des boutiques - et d'une reprise par Orange de centaines de

salariés de Bouygues, ajoute le JDD. Les porte-paroles de

Bouygues et d'Iliad n'ont fait aucun commentaire sur ces informations,

tandis que SFR-Numericable et Orange n'étaient pas joignables dans

l'immédiat. MACRON "TRÈS VIGILANT" "Je

dis et répète que la consolidation n'est pas aujourd'hui souhaitable

pour le secteur", a déclaré Emmanuel Macron, dans une déclaration

transmise à Reuters. "L'emploi, l'investissement et le

meilleur service aux consommateurs sont les priorités. Or les

conséquences d'une consolidation sont à ces égards négatives, comme

l'ont prouvé les cas récents en Europe", ajoute-t-il. "Que

chacun se concentre sur les engagements pris en matière

d'investissement, sur l'innovation, sur l'attribution imminente de la

bande 700 MHz et sur les opérations", poursuit Emmanuel Macron. "Le

temps n'est pas à des rapprochements opportunistes auxquels plusieurs

peuvent trouver un intérêt qui ne retrouve pas ici l'intérêt général." Le

ministre de l'Economie ajoute qu'il sera "très vigilant sur l'ensemble

de ces sujets et sur le respect des engagements pris par les opérateurs"

et qu'il les réunira le 16 juillet pour faire le point notamment sur le

très haut débit. Lors d'une visite à Paris lundi, la

Commissaire européenne à la Concurrence, Margrethe Vestager, s'est dite

préoccupée par la multiplication des fusions dans le secteur des

télécoms en Europe, estimant qu'elle risquait de se traduire par un

alourdissement des factures payées par les consommateurs. "Les

opérateurs disent que s'ils ne peuvent pas fusionner avec leurs

concurrents dans un pays, ils ne pourront pas investir suffisamment.

J'ai souvent entendu ce discours, mais je n'en ai jamais eu la preuve",

a-t-elle dit. Au contraire, il y a de nombreux exemples

où une consolidation excessive débouche sur une moindre concurrence, un

renchérissement des factures payées par les consommateurs et une moindre

innovation, a-t-elle ajouté. (Jean-Baptiste Vey et Dominique Vidalon; édité par Henri-Pierre André)

|

2 de 129

-

21/6/2015 18:25

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

Patrick Drahi offre plus de 10 milliards pour s’emparer de Bouygues Telecom 21/06/15

à 09:38 | mis à jour à 17:33 - Les Echos  Bis

repetita. Après plusieurs tentatives, Patrick Drahi se lance à nouveau à

l’assaut de Bouygues Telecom. D’après le « JDD », l’insatiable patron

de Numericable-SFR a carrément proposé à Martin Bouygues plus de 10

milliards d’euros ! Une somme énorme par rapport aux 8 à 8,5 milliards

d’euros auxquels Bouygues est évalué par le marché. Quand bien même

Martin Bouygues n’a cessé de dire ces derniers mois qu’il ne comptait

pas vendre Bouygues Telecom, on peine à croire qu’il puisse refuser ce

prix. L’opérateur doit réunir son conseil d’administration mardi pour

examiner l’offre. Pour convaincre le vendeur, Patrick Drahi a

tout intérêt à lui apporter un deal ficelé. C’est-à-dire, prenant en

compte tout ce que l’Autorité de la concurrence pourrait lui reprocher.

En général, quand elle juge qu’un acheteur va devenir trop puissant,

elle impose des cessions d’actifs pour préserver une saine concurrence

sur un marché donné. Il faut donc envisager toutes les hypothèses pour

être sûr d’obtenir le feu vert du gendarme de la concurrence. Celui-ci a

déjà eu à examiner l’an dernier le rachat de SFR par Numericable. Si

cette acquisition devait se doubler d’une autre concentration dans le

mobile (SFR et Bouygues, donc), cela accroîtrait les risques

anticoncurrentiels. L’hypothèse de rachat a déjà été très fraîchement

accueillie par Emmanuel Macron qui a estimé que « la consolidation

n’était pas souhaitable » (lire ci-dessous). Ces dernières

semaines, les discussions se sont intensifiées entre SFR, Bouygues et

Free pour décider à quelle sauce Bouygues Telecom pourrait être mangé.

Le seul acteur en mesure de racheter des actifs aujourd’hui, c’est Free.

Pour ce dernier, qui doit construire son propre réseau, l’opération

tombe à point nommé : le trublion des télécoms pourrait ainsi s’offrir

le doublon du réseau Bouygues-SFR, soit une partie des fréquences, des

antennes et, aussi, des boutiques de Bouygues Telecom. L’an dernier,

lorsque Numericable et Bouygues se disputaient le rachat de SFR, Free

avait offert 1,8 milliard d’euros pour le réseau et les fréquences de

Bouygues Télécom. Pour Patrick Drahi, cela lui permettrait d’alléger sa

facture. Et de faire bonne figure devant l’autorité de la concurrence.

Rien ne dit cependant que Xavier Niel remettrait le même prix

aujourd’hui. Les négociations sont en cours.

A lire aussi > Pourquoi Patrick Drahi s’intéresse aussi à Bouygues Telecom

> Le malaise s’amplifie chez les ex-salariés de l’ex-SFR

> Free, Bouygues et Orange profitent du flottement chez SFR-Numericable

> Numericable-SFR repasse dans le vert

Tractations complexes Reste

Orange. Le numéro un du marché n’est pas en première ligne dans les

discussions pour l’instant, mais il pourrait avoir une carte à jouer

dans un second temps. Dans ce type d’opération, l’acheteur doit

généralement s’engager sur le maintien de l’emploi. Difficile cependant,

pour Numericable-SFR, de conserver tout le monde. Orange pourrait

l’aider en reprenant une partie des salariés – l’opérateur a prévu de

remplacer un départ sur trois sur les quelque 30.000 salariés qui

doivent partir à la retraite d’ici 2020. Mais pas question d’être le

dindon de la farce : Orange ne récupérera des salariés que si,

parallèlement, il obtient une garantie de reprise d’activité. Cela peut

être des boutiques, des clients, etc. Les tractations devraient

donc aller bon train dans les jours à venir. Patrick Drahi n’a pas de

temps à perdre. Il veut profiter de la bonne santé des marchés

financiers qui fait qu’aujourd’hui il est possible de lever de la dette

assez facilement. Qui sait si, dans dix mois, on en sera encore là. De

plus, il serait judicieux de se mettre d’accord sur un rachat avant de

postuler à l’appel aux candidatures pour des fréquences 4G que va lancer

en juillet l’Arcep. Si Bouygues et SFR doivent se marier, cela ne sert à

rien qu’ils postulent pour des fréquences chacun de leur côté. Mieux

vaut accorder les violons avant.

|

3 de 129

-

22/6/2015 13:10

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

BOUYGUES

:

Altice relance les spéculations sur la consolidation des télécoms

22/06/15 à 11:12

-

Investir.fr

0

Commentaire(s)

C’est reparti ! Numericable-SFR a confirmé qu’Altice a fait une offre

d’acquisition pour Bouygues Telecom et que, à la suite de cette offre,

Iliad et Numericable-SFR sont entrés en négociations exclusives pour

l’achat d’un portefeuille d’actifs.

L'analyse (Investir) Altice, le propriétaire de SFR-Numericable,

a confirmé avoir déposé une offre auprès de Bouygues pour sa filiale

telecoms tandis qu’Iliad a confirmé être entré en négociations avec

Numericable-SFR pour un portefeuille d’actifs (fréquences, antennes,

boutiques). Le holding luxembourgeois proposerait ainsi 10 milliards

d'euros pour acheter Bouygues Telecom, ont déclaré deux sources au fait

des discussions, confirmant une information du Journal du Dimanche,

selon Reuters, tandis qu’une autre source a confirmé à l’agence que

Martin Bouygues souhaitait quant à lui obtenir 11 milliards d'euros pour

la filiale de téléphonie mobile de son groupe qui compte 11 millions de

clients. Frapper vite et fort On

pensait que l’annonce, en fin de semaine dernière, des modalités

d’attribution des fréquences 700MHZ - dont le processus doit être achevé

en fin d’année et devrait amener les opérateurs à débourser un minimum

de 2,4 milliards d’euros - figerait pendant plusieurs mois toute

éventuelle consolidation dans le secteur. C’est l’inverse. Le holding

luxembourgeois, maison-mère de Numericable-SFR, de Portugal Telecom et

d’un ensemble d’opérateurs, n’avait jamais fait mystère de son intérêt

pour Bouygues Telecom, y compris avant SFR et montre qu’il est prêt

encore une fois à frapper vite et fort. Pour les analystes d’Oddo Securities, c’est d’ailleurs « le

bon timing pour Patrick Drahi [le patron d’Altice et de

Numericable-SFR] qui jouit d’un gros crédit, après avoir montré lors de

la publication du premier trimestre 2015 de Numericable – SFR sa

capacité à générer des synergies plus rapides et plus fortes que prévu

et donc crédibiliser les synergies potentielles avec Bouygues Tel, avec

des conditions de financement encore favorables ». La forte capacité

à restructurer les sociétés acquises et donc à dégager des synergies

permettrait, ainsi, à Altice de proposer un prix bien au-delà des prix

qui avaient circulé l’an dernier (6 à 8 milliards d’euros). Quid des autorités Et le bureau d’analyse financière estime que « Orange et Iliad sont prêts à participer à cette consolidation »

y compris en contribuant financièrement. Iliad, c’est sûr, s’est déjà

positionné pour récupérer une partie du deal, comme il l’avait fait lors

de la bataille entre Bouygues Telecom et Numericable pour le rachat de

SFR l’an dernier. Et même si aucun des opérateurs ne fera de « cadeau » à

la maison-mère de Free, ses positions moins fortes en termes de réseau

ou de fréquences pourraient aider dans le deal. La participation

d’Orange au potentiel accord – notamment pour « aider » ou récupérer

des salariés - semble moins probante : l’opérateur historique n’a eu de

cesse de répéter qu’il est celui qui a le moins besoin d’une

consolidation du secteur et, par ailleurs, il profite d’une pyramide des

âges telle que ses effectifs « s’atrophient » naturellement lui

permettant de retrouver des marges opérationnelles. De là à reprendre

des salariés pour faire plaisir à Iliad et Numericable-SFR… Reste

que la réaction du gouvernement ne s’est pas fait attendre, Emmanuel

Macron, Le ministre de l’Economie, ou même de Christian Eckert,

secrétaire d’Etat au Budget, clairement hostiles à l’idée d’un tel

deal pour protéger les investissements et les emplois. Mais qu’en

serait-il des autorités de la concurrence ? Nous restons

acheteurs de Numericable-SFR, en vue d’une amélioration de ses

performances grâce à la mise en place des synergies, de ses positions

actuelles et potentielles avec un nouveau deal et du fait que son

endettement n’inquiète pour l’instant pas les marchés. Nous sommes

également acheteurs d’Iliad, au profil moins risqué et qui pourrait

tirer son épingle du jeu de consolidation. Nous achetons également

Orange dont les performances s’améliorent également et qui profiterait,

tout de même, lui aussi d’une consolidation. Enfin nous redevenons

acheteurs à titre spéculatif de Bouygues Telecom, qui se trouve au cœur

du deal et qui pourrait récupérer 11 milliards d’euros (de valeur

d’entreprise probablement) quand sa capitalisation boursière est de 10

milliards avec un endettement d’environ 30%...

Le conseil

Achat spéculatif

La confirmation de l’offre d’Altice sur Bouygues Telecom a

réveillé un secteur qui s’était un peu assoupi depuis le début de

l’année. Ce deal changerait la donne s’il aboutissait, et si ce n’est

pas le cas il remet en lumière les valeurs du secteur. nous redevenons

acheteurs à titre spéculatif de Bouygues.

Le cours au moment du conseil : 38.255 €

|

4 de 129

-

22/6/2015 17:48

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

Les ministres de l'économie

changent, leur interventionnisme illusoire demeure. Il y a un an, Arnaud

Montebourg s'était vivement opposé au rachat de SFR par Numericable,

sans parvenir aucunement à l'empêcher.

Aujourd'hui, c'est son successeur Emmanuel Macron qui vitupère contre

un rachat de Bouygues Telecom par SFR Numericable. Mais cet

interventionnisme est tout aussi vain que celui de son turbulent

prédécesseur.

Pouvoirs quasi-nuls

En effet, les pouvoirs du gouvernement en matière de rachats sont

quasi-nuls. Bercy doit juste approuver cette opération au titre des

investissements étrangers. En effet, même si Patrick Drahi possède la

nationalité française, et SFR Numericable est une société immatriculée

en France, l'opérateur est toutefois détenu à 70,4% par la société

luxembourgeoise Altice SA, elle-même détenue par la holding Next LP

immatriculée à Guernesey et contrôlée par Patrick Drahi.

Ce contrôle des investissements étrangers a été instauré en 2005 par

le gouvernement Villepin pour les secteurs de la défense et des jeux

d'argent, puis étendu par Arnaud Montebourg à cinq nouveaux secteurs,

dont les télécoms. Cette extension avait eu lieu en mai 2014, en plein

milieu de la bataille pour SFR.

Reste que ce dispositif vise à... Pour lire la suite, cliquez ici.

Par Jamal Henni

Retrouvez cet article sur Tradingsat.com

|

5 de 129

-

22/6/2015 18:52

0

0

Pauline75

Messages postés: 2620 -

Membre depuis: 10/9/2013

Le ministre de l'Economie, Emmanuel Macron, recevra le propriétaire d'Altice, Patrick Drahi, mardi après-midi pour discuter de son offre d'achat de Bouygues Telecom, selon l'agence de presse Reuters, qui s'appuie sur une source dans l'entourage du ministre. Depuis l'annonce de cette opération, avec une offre qui pourrait s'élever à 10 milliards d'euros pour la branche de téléphonie mobile de Bouygues, le gouvernement ne cache pas qu'il n'est pas favorable au projet.

|

6 de 129

-

23/6/2015 20:58

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

(Boursier.com) — Orange

a présenté les résultats du 11e sondage du baromètre social, réalisé en

juin auprès de 4.000 salariés, par l'institut CSA. Ce sondage

semestriel vise, depuis septembre 2010, à évaluer la qualité sociale de

l'entreprise dans la durée et à s'assurer de l'ancrage du contrat

social. Les cinq thématiques abordées enregistrent des scores en hausse.

Réalisé au lendemain du lancement du plan Essentiels 2020, les

résultats montrent qu'une nouvelle dynamique est engagée et que

l'entreprise dispose d'ores et déjà des atouts pour construire son

nouveau modèle d'employeur digital et humain. Il repose sur "une

expérience salarié de qualité, socle d'une expérience client Orange

réussie". Les salariés sont, en très forte majorité (92%), fiers

de travailler chez Orange. Ils sont 86% à recommander l'entreprise comme

une entreprise où il fait bon travailler. Les salariés considèrent en

majorité le Digital comme une opportunité. Plus de 90% d'entre eux sont

prêts à tester les nouveaux outils et modes de fonctionnement numériques

et 75% pensent que cela leur permettrait d'être plus efficaces. Ce

11e baromètre social montre que la qualité de vie au travail au sein

d'Orange comparée aux autres entreprises ne cesse de progresser. Près de

60% considèrent qu'elle est meilleure que dans les autres entreprises.

Ils sont toujours 92% à la juger meilleure ou identique à celle des

autres entreprises. Seulement 2% la jugent moins bonne, soit 8 fois

moins qu'en 2010 (16%).

|

7 de 129

-

24/6/2015 09:02

0

0

Pauline75

Messages postés: 2620 -

Membre depuis: 10/9/2013

Après un examen approfondi, le conseil d'administration de Bouygues a décidé à l'unanimité de ne pas donner suite à l'offre non sollicitée du groupe Altice visant à acquérir Bouygues Telecom. D'une part, le Conseil est convaincu que le marché des télécoms est à l'aube d'une nouvelle ère de croissance portée par le développement exponentiel des usages numériques. Il considère que Bouygues Telecom est "particulièrement bien placé" pour bénéficier de cette croissance sachant qu'il dispose d'un avantage concurrentiel fort et durable grâce à son portefeuille de fréquences et à son réseau 4G reconnu comme l'un des meilleurs du marché.

|

8 de 129

-

24/6/2015 16:58

0

0

Laboursefacile

Messages postés: 13120 -

Membre depuis: 03/12/2005

Quelles seraient les conséquences de ce deal pour Orange et Iliad ?

F.C. : On peut estimer qu'un rapprochement entre Numericable-SFR et Bouygues Telecom signe la fin de la guerre des prix dans le secteur. Les tarifs devraient progressivement s'inscrire sur une pente haussière avec les effets positifs induits pour le compte d'exploitation des opérateurs. Concernant Orange, l'acteur incontournable du secteur a prouvé récemment sa capacité à défendre ses parts de marché et son revenu par abonné. Le groupe investit massivement dans la fibre optique ce qui lui permet de conquérir de nouveaux clients.

|

9 de 129

-

24/6/2015 18:29

0

0

Pauline75

Messages postés: 2620 -

Membre depuis: 10/9/2013

Le CAC40 a limité son retard à 0,24% à 5.045 points en clôture à l'issue d'une séance nerveuse à l'écoute des nouvelles en provenance des négociations tendues sur le dossier grec. Les valeurs télécoms ont subi des prises de profits après le refus de Bouygues d'accepter les 10 MdsE proposés par SFR-Numericable pour racheter Bouygues Télécom.

Wall Street consolide aussi prudemment ce mercredi soir, après un PIB trimestriel américain conforme aux attentes...

|

10 de 129

-

25/6/2015 07:22

0

0

Laboursefacile

Messages postés: 13120 -

Membre depuis: 03/12/2005

Vivendi devient l'actionnaire de référence de Telecom Italia, en remplacement de Telefonica. Le groupe de médias français a reçu aujourd'hui 1,11 milliard d'actions ordinaires soit 8,24% de Telecom Italia, le premier opérateur fixe et mobile en Italie. Cette opération s'effectue en échange de 4,5% du capital de Telefonica Brasil, conformément à la possibilité qui avait été donnée lors de la cession de GVT à Telefonica (opération finalisée le 28 mai 2015).

|

11 de 129

-

26/6/2015 14:52

0

0

Pauline75

Messages postés: 2620 -

Membre depuis: 10/9/2013

Dans l'attente d'une nouvelle offensive d'Altice sur la filiale télécom, le titre Bouygues

Aujourd'hui à 14h52 Volume

€ 35,025 -0,37% 1 065 805

poursuit sa consolidation ce vendredi, relâchant 0,13% à 35,1 euros à la mi-journée. Du côté des brokers, le dossier vient de recevoir un nouveau soutien qui s'ajoute aux nombreux avis positifs obtenus cette semaine. De source de marché, Citi a porté son conseil sur le titre Bouygues de "neutre" à "achat", avec un objectif de cours porté de 35 à 39 euros.

|

12 de 129

-

03/7/2015 17:17

0

0

Laboursefacile

Messages postés: 13120 -

Membre depuis: 03/12/2005

Les opérateurs télécoms poursuivent le déploiement de leur réseau 4G. Au 1er juillet, l'Agence nationale des fréquences (ANFR) a recensé 20.944 sites autorisés, soit une progression de +0,6% par rapport au mois précédent, contre une hausse de +1,2% à fin mai. Free mobile poursuit son ascension, alors que les données transmises par SFR-Numéricable sont erronées.

Orange toujours en tête

Free Mobile tente désormais de resserrer l'écart avec Orange (8.366 accords et 7.591 autorisations) et Bouygues Télécom (respectivement 7.488 et 6.665). Le quatrième opérateur a mis en service seulement 3.991 antennes 4G mais obtenu l'autorisation d'allumer 6.346 antennes. Du côté de SFR-Numéricable, étrangement, les chiffres sont en baisse : l'entreprise compterait 3.341 antennes opérationnelles contre 3.475 un mois plus tôt.

Correctif

Cela "traduit un correctif transmis par l'opérateur", précise l'Agence dans un communiqué. "Nous n'avons pas perdu d'antennes, elles étaient sur le point d'être activées, nous a précisé l'opérateur. Elles seront activées dans les prochaines semaines", a précisé SFR-Numéricable auprès du site spécialisé Silicon.fr.

|

13 de 129

-

06/7/2015 10:23

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

(Boursier.com) — Nomura a abaissé sa recommandation sur Bouygues

de "acheter" à "neutre", pour un objectif de cours de 37 euros par

action. Le bureau d'études a en effet réduit de 60% à 50% sa probabilité

de voir une opération de rachat sur Bouygues Telecom se conrétiser. Ce

nouveau ratio amène l'analyste à ajuster en baisse les objectifs de

cours sur les autres valeurs du secteur, de 250 à 247 euros sur Iliad (achat), de 18,50 à 18 euros sur Orange (achat) et de 65 à 60 euros sur Numéricable SFR (achat). En outre, il est neutre sur Altice, dont la valorisation passe de 115 à 108 euros. Tout est dans l'indemnisation en cas d'échec ? Pour

l'heure, le scénario d'une consolidation reste intact, mais il est

désormais plus difficile de jauger de l'issue et du calendrier. Nomura

n'exclut pas une nouvelle tentative avant le mois de novembre, lorsque

les enchères pour les nouvelles fréquences démarreront, et pense que

Numéricable SFR a fait le plus dur en dégainant son offre à 10 milliards

d'euros. Dans ce contexte, le montant de l'indemnisation pour rupture

des négociations semble être un élément crucial, au regard des risques

(réglementaires, concurrentiels, politiques...). L'analyste estime que

la clause pourrait représenter plus de 2 milliards d'euros, ce qui

serait un bon niveau pour équilibrer les attentes du vendeur et les

ambitions de l'acheteur. Ceci dit, Nomura n'exclut pas non plus la

possibilité que Bouygues cherche à obtenir davantage, c'est-à-dire une

sécurité totale avec une offre non conditionnelle, ce à quoi Altice

risque de se refuser.

Anthony Bondain — ©2015, Boursier.com

Soyez le premier à réagir !

Crédit photo © Reuters

|

14 de 129

-

09/7/2015 19:27

0

0

Laboursefacile

Messages postés: 13120 -

Membre depuis: 03/12/2005

Mauvaise nouvelle pour Orange. L'opérateur ibérique Yoigo n'est plus intéressé par la reprise des actifs de Jazztel que l'opérateur français doit céder dans le cadre du processus de rachat de Jazztel. Yoigo estime que les biens mis en vente ne sont pas d'assez bonne qualité car seulement 5% d'entre eux correspondent à la fibre, le restant étant lié à l'ADSL, une technologie que Yoigo considère comme obsolète. "El Pais" souligne que seul MÁSmovi est désormais en lice pour reprendre les actifs en question. Orange s'est engagé auprès de la Commission européenne à céder plusieurs biens afin de pouvoir s'offrir Jazztel. Des cessions qui doivent permettre à un quatrième opérateur de proposer une offre de téléphonie fixe et mobile au côté de Telefonica, Vodafone et Orange.

|

15 de 129

-

09/7/2015 20:48

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

(Boursier.com) — Le plan Plan Auvergne Très Haut Débit entre dans sa

Phase 2. Lancé en 2013, le déploiement du Très Haut Débit se poursuit

dans la région... Terre d'expérimentation en 2011, l'Auvergne pousse un

peu plus sa révolution numérique. Un PPP jusqu'en 2021 René Souchon (Président de la Région Auvergne), Stéphane Richard (Président directeur général d'Orange,

le Préfet de la région Auvergne, les partenaires du projet Auvergne

Très Haut Débit (THD), les 4 présidents de Conseils départementaux et

les 6 présidents d'Agglomération ont signé des avenants au Contrat de

Partenariat Public Privé Très Haut Débit, et à la convention de

cofinancement relatif à l'affermissement de la seconde tranche des

déploiements (2017-2021). 42% des foyers déjà en très haut débit Avec

la première phase, la totalité des foyers auvergnats auront une

connexion Internet d'une rapidité supérieure à 8 Mb/s , d'ici 2017. Déjà

42% de foyers auvergnats bénéficient de débits à plus de 100 Mb/s.

Grâce à cette seconde phase lancée aujourd'hui, près de 70% des foyers

d'Auvergne bénéficieront de débits à plus de 100 Mb/s en 2021. Ces

débits progresseront encore jusqu'en 2025

|

16 de 129

-

22/7/2015 07:35

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

22 juillet (Reuters) - Jefferies a relevé mercredi sa recommandation

sur Bouygues de "conserver" à "achat", avec un objectif de cours qui

passe de 36 à 45 euros.

L'intermédiaire a également relevé ses objectifs de cours pour Orange (à 18,50 euros, opinion "achat"), Numericable (à 51 euros, opinion "conserver") et Vivendi (à 18,50 euros, opinion "sous-performance").

|

17 de 129

-

01/9/2015 23:10

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

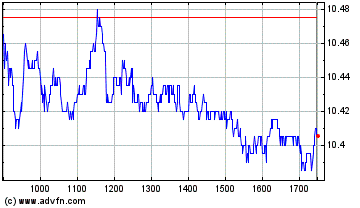

Orange (EU:ORA)

Intraday Stock Chart Today : Mardi 1 Septembre 2015

Vivendi a augmenté sa participation dans la plateforme internet de

vidéo Dailymotion à 90% du capital en achetant 10% supplémentaires à

Orange, assure mardi une source proche de l'opération, confirmant à

l'AFP une information des Echos.

Selon le quotidien,

Vivendi qui avait acquis fin juin 80% de Dailymotion a déboursé pour

cela 27 millions, portant la valeur de l'entreprise à plus de 271

millions. "Au total, Vivendi aura donc déboursé 244 millions d'euros

pour s'offrir 90% de la société", explique le site Les Echos, pour qui

cette opération confirme que Vivendi a été "satisfaite" de ses premiers

échanges avec la start-up.

Quant à Orange, le quotidien

affirme que ce nouveau désengagement ne correspond pas à une volonté de

céder la totalité de l'entreprise. De source proche, l'offre permettait

à l'opérateur télécom de conserver ses deux sièges au conseil

d'administration de Dailymotion, créé en 2005.

(END) Dow Jones Newswires

September 01, 2015 14:24 ET (18:24 GMT)

|

18 de 129

-

02/9/2015 09:39

0

0

sarkasm

Messages postés: 1321 -

Membre depuis: 26/2/2009

(Boursier.com) — La ministre de la Culture Fleur Pellerin a de nouveau

évoqué ce matin une extension de la redevance télévisuelle aux box

internet, tout en précisant que rien n'avait encore été tranché à ce

stade. Intervenant sur France Info, elle a indiqué que des arbitrages seront pris dans les prochains jours .

Ces derniers jours, de nombreuses rumeurs ont filtré sur les intentions

du gouvernement, qui cherche de nouvelles sources de financement pour

l'audiovisuel public. Au niveau boursier, ces bruits de couloir ne sont

pas particulièrement favorables aux opérateurs de télécommunication.

|

19 de 129

-

02/9/2015 22:01

0

0

Ariane

Messages postés: 1319 -

Membre depuis: 29/9/2002

(Boursier.com) — Dans le cadre d'un différend opposant Free (Groupe Iliad) à Orange,

l'Autorité de Régulation des Communications Electroniques et des Postes

(Arcep) impose à l'opérateur historique français de lever des

restrictions d'usages infondées sur les prestations fournies au titre du

dégroupage, pour libérer l'investissement dans le très haut débit

mobile. Saisie par Free, l'Autorité a réglé ce différend relatif à

la tarification des prestations, d'une part, d'hébergement des

équipements actifs au sein des NRA et NRO d'Orange et, d'autre part, de

collecte (LFO), lorsque ces prestations sont utilisées par Free pour

l'acheminement des flux issus de ses sites mobiles raccordés en fibre

optique. Sur la prestation d'hébergement L'Autorité a

estimé qu'Orange ne peut facturer à Free de tarif supplémentaire pour

ce nouvel usage. En effet, il découle du cadre réglementaire que les

tarifs de la prestation d'hébergement au sein des NRA et NRO d'Orange

pour l'acheminement des flux issus des sites mobiles raccordés en fibre

optique sont soumis à l'obligation de refléter les coûts correspondants. Sur la prestation de collecte L'Autorité

a estimé qu'Orange ne peut facturer à Free de tarif supplémentaire

lorsque celle-ci utilise l'offre LFO pour collecter, outre les flux

fixes, les flux issus des sites mobiles raccordés en fibre optique.

D'une part, l'autorité de régulation a notamment considéré, que faire

varier le tarif des liens de collecte passive en fibre optique en

fonction des usages et de la nature du raccordement des sites mobiles

allait à l'encontre des objectifs d'exercice au bénéfice des

utilisateurs d'une concurrence effective et loyale, de développement de

l'innovation et de neutralité technologique. D'autre part, l'Arcep a

estimé qu'il n'existait aucun élément justifiant qu'Orange puisse

s'approprier la valeur découlant des seuls investissements de son

concurrent.

|

20 de 129

-

04/9/2015 13:14

0

0

waldron

Messages postés: 9892 -

Membre depuis: 17/9/2002

(CercleFinance.com) - Credit Suisse a renouvelé jeudi son opinion

'neutre' assortie d'un objectif de cours de 16 euros sur Orange, face à

un marché français jugé davantage concurrentiel. Le broker

rappelle que les indicateurs d'activité de deuxième trimestre étaient

plutôt encourageants, mais note que l'environnement s'est durci dans

l'Hexagone cet été, ce qui le conduit à laisser ses prévisions de

résultats inchangées. Credit Suisse mentionne la réduction de 50%

consentie par SFR sur ses tarifs Red et l'augmentation de 20 à 50 Gb de

la capacité du forfait 4G annoncée par Free pour un abonnement inchangé à

20 euros. Orange n'échappe pas au mouvement, souligne le

courtier, avec des promotions qui se révèlent deux fois plus intenses

qu'au cours de la dernière rentrée. S'il reconnaît que l'action

Orange affiche une décote par rapport à ses comparables, Credit Suisse

la juge 'appropriée' compte tenu des difficultés structurelles de long

terme auxquelles l'opérateur doit faire face.

|

|

129 Réponses

|

|

Messages à suivre: (129)

Dernier Message: 18/Sept/2016 14h22

|

|

Hot Features

Hot Features

Afficher tous les Messages

Afficher tous les Messages Retourner à la liste

Retourner à la liste Rafraîchir

Rafraîchir

PARIS (Reuters) - Le propriétaire de SFR-Numericable a

proposé 10 milliards d'euros pour acheter Bouygues Telecom, écrit Le

Journal du Dimanche, une information à laquelle le ministre de

l'Economie a réagi en répétant que la consolidation n'était pas

souhaitable.

L'hebdomadaire, qui cite plusieurs sources

non identifiées, ajoute que l'offre en cash de Patrick Drahi sera

examinée mardi par un conseil d'administration de Bouygues.

Il

précise que Martin Bouygues souhaite quant à lui obtenir 11 milliards

d'euros pour la filiale de téléphonie mobile de son groupe qui compte 11

millions de clients.

Le JDD cite une source proche des

négociations selon laquelle SFR pourrait améliorer son offre d'ici

mardi. Il ajoute que l'offre a été présentée il y a dix jours et que son

montant est 25% plus élevé que la valorisation de Bouygues Telecom par

les marchés.

Elle s'accompagne d'une reprise par Free

(Iliad) d'une partie du réseau mobile de Bouygues - des fréquences, des

antennes et des boutiques - et d'une reprise par Orange de centaines de

salariés de Bouygues, ajoute le JDD.

Les porte-paroles de

Bouygues et d'Iliad n'ont fait aucun commentaire sur ces informations,

tandis que SFR-Numericable et Orange n'étaient pas joignables dans

l'immédiat.

MACRON "TRÈS VIGILANT"

"Je

dis et répète que la consolidation n'est pas aujourd'hui souhaitable

pour le secteur", a déclaré Emmanuel Macron, dans une déclaration

transmise à Reuters.

"L'emploi, l'investissement et le

meilleur service aux consommateurs sont les priorités. Or les

conséquences d'une consolidation sont à ces égards négatives, comme

l'ont prouvé les cas récents en Europe", ajoute-t-il.

"Que

chacun se concentre sur les engagements pris en matière

d'investissement, sur l'innovation, sur l'attribution imminente de la

bande 700 MHz et sur les opérations", poursuit Emmanuel Macron. "Le

temps n'est pas à des rapprochements opportunistes auxquels plusieurs

peuvent trouver un intérêt qui ne retrouve pas ici l'intérêt général."

Le

ministre de l'Economie ajoute qu'il sera "très vigilant sur l'ensemble

de ces sujets et sur le respect des engagements pris par les opérateurs"

et qu'il les réunira le 16 juillet pour faire le point notamment sur le

très haut débit.

Lors d'une visite à Paris lundi, la

Commissaire européenne à la Concurrence, Margrethe Vestager, s'est dite

préoccupée par la multiplication des fusions dans le secteur des

télécoms en Europe, estimant qu'elle risquait de se traduire par un

alourdissement des factures payées par les consommateurs.

"Les

opérateurs disent que s'ils ne peuvent pas fusionner avec leurs

concurrents dans un pays, ils ne pourront pas investir suffisamment.

J'ai souvent entendu ce discours, mais je n'en ai jamais eu la preuve",

a-t-elle dit.

Au contraire, il y a de nombreux exemples

où une consolidation excessive débouche sur une moindre concurrence, un

renchérissement des factures payées par les consommateurs et une moindre

innovation, a-t-elle ajouté.

(Jean-Baptiste Vey et Dominique Vidalon; édité par Henri-Pierre André)