Royal Dutch Shell

-

28/10/2015 10:53

0

0

Grupo GuitarLumber

Messages postés: 1724 -

Membre depuis: 24/6/2003

(CercleFinance.com) - Après avoir renoncé, le mois dernier, à un projet offshore au nord de l'Alaska, la major pétro-gazière Royal Dutch Shell continue de sabrer ses actifs d'Amérique du Nord. C'est cette fois le projet de Carmon Creek, situé dans l'Etat canadien de l'Alberta réputé pour ses sables bitumineux et dont le potentiel était chiffré à 80.000 barils/jour, qui passe à la trappe. Ce qui occasionnera une charge pour dépréciation de l'ordre de deux milliards de dollars sur les comptes du 3e trimestre, attendus le 29 octobre.

Le projet était sur la sellette depuis mars 2015. Hier, Shell a annoncé qu'après avoir passé en revue le projet d'un point de vue technique et avoir mis à jour ses hypothèses de coûts, il ne considérait plus, en l'état actuel des choses, que Carmon Creek pouvait figurer au sein de son portefeuille d'actifs.

Le directeur général, Ben van Beurden, a déclaré que cette décision s'était imposée au groupe en raison notamment de la faiblesse actuelle des cours du pétrole.

L'un de problèmes dénoncés le plus clairement : l'absence d'infrastructure permettant de transporter le brut qui aurait été extrait de ce projet vers les marchés pétroliers globaux.

Les travaux de développement du gisement seront gelés et jusqu'à ce qu'une décision soit prise, une maintenance minimale des infrastructures actuelles sera de rigueur.

De ce fait, les comptes du 3e trimestre seront grevés par une provision pour dépréciation de l'ordre de deux milliards de dollars (1,8 milliard d'euros environ).

|

|

Réponses

245 Réponses

...

|

1 de 245

-

28/10/2015 10:54

0

0

Grupo GuitarLumber

Messages postés: 1724 -

Membre depuis: 24/6/2003

(CercleFinance.com) - Après avoir renoncé, le mois dernier, à un projet offshore au nord de l'Alaska, la major pétro-gazière Royal Dutch Shell continue de sabrer ses actifs d'Amérique du Nord. C'est cette fois le projet de Carmon Creek, situé dans l'Etat canadien de l'Alberta réputé pour ses sables bitumineux et dont le potentiel était chiffré à 80.000 barils/jour, qui passe à la trappe. Ce qui occasionnera une charge pour dépréciation de l'ordre de deux milliards de dollars sur les comptes du 3e trimestre, attendus le 29 octobre.

Le projet était sur la sellette depuis mars 2015. Hier,

Shell a annoncé qu'après avoir passé en revue le projet d'un point de vue technique et avoir mis à jour ses hypothèses de coûts, il ne considérait plus, en l'état actuel des choses, que Carmon Creek pouvait figurer au sein de son portefeuille d'actifs.

Le directeur

général, Ben van Beurden, a déclaré que cette décision s'était imposée au groupe en raison notamment de la faiblesse actuelle des cours du pétrole.

L'un de problèmes dénoncés le plus clairement :

l'absence d'infrastructure permettant de transporter le brut qui aurait été extrait de ce projet vers les marchés pétroliers globaux.

Les

travaux de développement du gisement seront gelés et jusqu'à ce qu'une décision soit prise, une maintenance minimale des infrastructures actuelles sera de rigueur.

De ce fait, les comptes du 3e

trimestre seront grevés par une provision pour dépréciation de l'ordre de deux milliards de dollars (1,8 milliard d'euros environ).

|

2 de 245

-

29/10/2015 09:51

0

0

Grupo GuitarLumber

Messages postés: 1724 -

Membre depuis: 24/6/2003

Le géant pétrolier et gazier anglo-néerlandais

Royal Dutch Shell (RDSA.LN) a annoncé jeudi une perte au titre du

troisième trimestre, en raison d'importantes charges de dépréciation,

dans un contexte de chute des cours du pétrole.

Shell a

comptabilisé pour 7,9 milliards de dollars de charges au troisième

trimestre après l'abandon de plusieurs projets importants.

La perte trimestrielle hors variation de la valeur des stocks a

atteint 6,1 milliards de dollars, à comparer à un bénéfice de 5,3

milliards de dollars dégagé au troisième trimestre 2014.

Hors charges de dépréciation, Shell a réalisé un bénéfice de 1,8 milliard de dollars, en repli de 70% en un an.

-Sarah Kent, Dow Jones Newswires

(Version française Aurélie Henri) ed/VV

(END) Dow Jones Newswires

October 29, 2015 03:59 ET (07:59 GMT)

|

3 de 245

-

29/10/2015 11:26

0

0

maywillow

Messages postés: 1331 -

Membre depuis: 27/1/2002

Le géant pétrolier et gazier anglo-néerlandais

Royal Dutch Shell (RDSA.LN) a annoncé jeudi une perte au titre du

troisième trimestre, en raison d'importantes charges de dépréciation,

dans un contexte de chute des cours du pétrole.

Shell a

comptabilisé pour 7,9 milliards de dollars de charges au troisième

trimestre après l'abandon de plusieurs projets importants.

Ce montant inclut des charges de 2,6 milliards de dollars et de 2

milliards de dollars liées respectivement à l'abandon d'un projet

d'exploration en Alaska et d'un grand projet de sables bitumineux au

Canada. Il comprend également des charges de dépréciation de 3,7

milliards de dollars reflétant la dégradation des perspectives de long

terme pour les cours pétroliers et gaziers, et liées essentiellement aux

propriétés de gaz de schiste en Amérique du Nord.

Le

prix du baril de Brent s'est élevé en moyenne à 50 dollars le baril au

troisième trimestre, ce qui constitue un point bas depuis la crise

financière et représente environ la moitié de son niveau du troisième

trimestre de 2014.

La perte trimestrielle hors

variation de la valeur des stocks a atteint 6,1 milliards de dollars, à

comparer à un bénéfice de 5,3 milliards de dollars dégagé au troisième

trimestre 2014.

Hors charges de dépréciation, Shell a réalisé un bénéfice de 1,8 milliard de dollars, en repli de 70% en un an.

Shell était considéré comme l'une des majors pétrolières les plus

optimistes à l'égard de l'évolution des cours pétroliers, mais sa

décision d'abandonner de grands projets cette année montre bien les

difficultés qui se profilent.

L'activité "amont" du

groupe, axée sur l'exploration et la production de pétrole et de gaz, a

accusé une perte de 425 millions de dollars au troisième trimestre,

contre un bénéfice de 4,3 milliards de dollars un an plus tôt. La

réduction des coûts et la hausse de 3% des volumes de production n'ont

pas permis de compenser l'impact du repli des cours pétroliers, les

charges de dépréciations massives et l'augmentation de la facture

fiscale.

En revanche, le trimestre a encore été robuste

pour l'activité de commercialisation et de raffinage, ce qui n'a

toutefois pas compensé les charges de dépréciations massives

comptabilisées par le groupe. Le bénéfice de l'activité "aval" a crû de

55% sur un an, pour s'établir à 2,48 milliards de dollars, soutenu par

le niveau élevé des marges de raffinage au troisième trimestre.

La perte significative accusée par le groupe au troisième trimestre

intervient alors que Shell procède à l'acquisition de BG Group pour un

montant de 70 milliards de dollars, une opération qui devrait être

finalisée en début d'année prochaine. Cette opération reste un "tremplin

pour focaliser Shell sur des domaines moins nombreux et plus rentables,

en particulier le forage en eaux profondes et le gaz intégré", a

déclaré le directeur général du groupe, Ben van Beurden.

-Sarah Kent, Dow Jones Newswires

(Version française Maylis Jouaret et Aurélie Henri) ed/EC

(END) Dow Jones Newswires

October 29, 2015 05:02 ET (09:02 GMT)

|

4 de 245

-

29/10/2015 17:59

0

0

maywillow

Messages postés: 1331 -

Membre depuis: 27/1/2002

par Ron Bousso et Karolin Schaps (Reuters) - Le secteur pétrolier s'enfonce

progressivement dans le rouge après des années de bénéfices imposants,

un retournement de situation qui s'explique par la chute des cours

pétroliers, sans grand espoir que ceux-ci se redressent

spectaculairement. Les "majors" ont toutes les peines du monde à s'adapter

avec des cours pétroliers qui ont chuté de moitié depuis juin 2014;

elles réduisent sans cesse leurs investissements, pratiquent des coupes

claires dans leurs effectifs et renoncent à certains projets. Les retombées de cette situation inconfortable ont été

particulièrement sensibles au troisième trimestre: certaines compagnies

ont vu leur bénéfice dégringoler, tandis que d'autres ont affiché des

pertes. Les provisions pour dépréciation qu'elles ont constituées sont

de l'ordre de 25 milliards de dollars (22,8 milliards d'euros) sur la

période janvier-septembre. Sur 10 des 20 premières compagnies pétrolières

nord-américaines et européennes qui ont publié leurs comptes du

troisième trimestre, sept se sont retrouvées déficitaires. Il s'agit de Royal Dutch Shell, Eni, Occidental Petroleum, Anadarko Petroleum, Hess, Suncor et ConocoPhillips. Shell a annoncé ce jeudi une perte de 7,4 milliards de

dollars au troisième trimestre, en raison d'une charge de 8,2 milliards

de dollars liée à l'arrêt d'un projet controversé de prospection en

Alaska et d'un autre dans les sables bitumineux au Canada. A coût

courant, il a dégagé un bénéfice de 1,8 milliard de dollars, inférieur

au consensus et au résultat inscrit un an auparavant. Pour moitié, les charges de Shell se rapportaient à une

révision à la baisse de ses prévisions d'évolution des prix pétroliers

et gaziers, a expliqué le directeur général Ben van Beurden. Eni a lui accusé une perte nette d'un milliard de

dollars et Total a subi un recul de 23% de son bénéfice net ajusté, qui

est cependant ressorti supérieur au consensus. "Le secteur bascule rapidement dans le rouge", dit

Jason Gammel, analyste spécialisé de Jefferies. "Il va renouer petit à

petit avec les bénéfices en réduisant ses coûts mais ça prendra du

temps. Cela dépendra de l'évolution des prix mais quoi qu'il en soit il

faudra du temps pour répercuter ces économies dans tout le système". SALE TEMPS POUR L'INVESTISSEMENT ET LES EFFECTIFS Même si les majors européennes ont sensiblement abaissé

leur point mort en gérant plus rigoureusement leurs charges et leurs

dépenses, il leur faudrait un baril à 78 dollars environ en 2016 pour

couvrir les dépenses et les dividendes, estimait Jefferies avant les

dernières parutions trimestrielles. Les analystes interrogés par Reuters voient le baril de Brent de Mer du Nord à 58,60 dollars en moyenne l'an prochain. Shell, qui, selon Jefferies, a le seuil de rentabilité

le plus bas, autour de 66 dollars le baril, a dit qu'il supprimerait

encore un millier d'emplois en sus des 6.500 suppressions de postes déjà

annoncées cette année. Les pétroliers se tournent aussi vers le marché

obligataire, tirant parti de ratios d'endettement relativement bas, pour

couvrir les dépenses et les dividendes lesquels, à l'exception d'Eni,

sont restés inchangés. BP a par exemple porté son ratio d'endettement de 15%

l'an dernier à 20% à présent, ayant accepté en juillet de régler 20

milliards de dollars d'amendes liées à la marée noire du Golfe du

Mexique de 2010. Le marasme sectoriel a obligé les majors européennes à

réduire leurs programmes d'investissement de 15% environ cette année, à

près de 107 milliards de dollars, et les coupes risquent d'être encore

plus franches l'an prochain. C'est ainsi que le norvégien Statoil, qui a publié

mercredi un résultat bien plus faible que prévu, entend réduire encore

ses coûts en retranchant un milliard de dollars de plus à ses dépenses

d'investissement, pour les ramener à 16,5 milliards. Le recul massif des revenus de production a toutefois

été compensé par des gains exceptionnels dans le raffinage et le négoce,

la baisse des prix ayant dopé la demande mondiale de combustibles. BP, comme Total, est parvenu à déjouer les consensus

des analystes cette semaine en évoquant une hausse de la production, de

solides résultats dans le raffinage et d'une manière générale une

meilleure gestion. L'indice européen du secteur pétrolier et gazier perdait 0,6% jeudi dans l'après-midi. (Avec Gwladys Fouche à Oslo, Stephen Jewkes à Milan, Wilfrid Exbrayat pour le service français, édité par Marc Joanny)

|

5 de 245

-

30/10/2015 12:59

0

0

maywillow

Messages postés: 1331 -

Membre depuis: 27/1/2002

(CercleFinance.com) - L'action BG Group (London: BG.L - actualité) restait stable ce matin à la Bourse de Londres, vers 1.030 pence, après que le groupe gazier britannique convoité par Royal Dutch Shell (Xetra: R6C1.DE - actualité) a fait état de résultats trimestriels marqués par un relèvement des perspectives de production. Surtout, le processus de fusion avec Shell (London: RDSB.L - actualité) se poursuit et la direction confirme qu'il devrait se terminer au début de l'année prochaine.

Quoi

qu'il en soit les comptes portent toujours la trace de l'effondrement des cours des hydrocarbures. Au 3e trimestre (T3), BG Group a affiché une perte nette part du groupe de 101 millions de dollars.

Certes,

les profits récurrents demeurent positifs, quoi qu'en forte chute de 63,1% à 280 millions de dollars. Mais des éléments exceptionnels négatifs de 381 millions de dollars, notamment des dépréciations, plombent la dernière ligne du compte de résultat.

BG Group

souligne que sa production d'hydrocarbures (centrée sur le gaz) a augmenté au T3 de 26% à 716.000 barils d'équivalent-pétrole/jour. Et que les gisements en cours de développement ne manquent pas.

De ce

fait, le groupe, qui en juillet dernier avait relevé son estimation 2015 de sa production dans le haut de la fourchette antérieure allant de 650.000 à 690.000 bep/j, l'a porté encore plus haut, à 680.000/700.000 bep/j.

D'ailleurs, l'excédent brut d'exploitation (EBITDA, selon

l'acronyme anglais) de la seule division Amont a pris 22% au T3 à 1.087 millions de dollars. 'La baisse du prix des matières premières a été partiellement compensée par des volumes plus élevés, une part plus élevée du pétrole dans notre production et une contribution plus élevée de la liquéfaction de gaz', commente la direction.

Le directeur

général, Helge Lund, a confirmé à cette occasion les objectifs d'économies antérieurs. Il rappelle qu'afin d'abaisser son point mort, BG Group se focalise désormais sur les gisements aux coûts les plus bas.

Quid

de la future fusion (recommandée par BG Group) avec Shell, toujours dans les tuyaux ? BG Group rappelle que le projet a été approuvé sans réserve par la Commission européenne. 'Deux des cinq conditions (au succès de l'opération) sont désormais satisfaites', indique BG Group.

Et

M. Lund d'ajouter : 'Nous travaillons toujours avec Shell sur le planning d'intégration ainsi que sur les approbations réglementaires qui devront être obtenues avant le vote des actionnaires en AG. L'opération devrait toujours être finalisée au début de l'année 2016'.

|

6 de 245

-

30/10/2015 18:27

0

0

maywillow

Messages postés: 1331 -

Membre depuis: 27/1/2002

Shell Loses $6 Billion In 2015 3Q: Good News For Investors!

Oct. 30, 2015 12:55 PM ET | | About: Royal Dutch Shell plc (RDS.A), RDS.B

Disclosure: I am/we are long RDS.A. (More...)

Summary Royal Dutch Shell reported a 3Q headline earnings loss of $6.1 billion.

Management took key actions to hunker down the business in the face of low energy prices. Here's what you need to know.

Stop worrying about the dividend. It's fine.

On October 29, Royal Dutch Shell (NYSE:RDS.A) (NYSE:RDS.B)

recorded a third quarter $6.1 billion loss. Reading beyond the

headlines, investors may be cheered by a number of developments. - For the foreseeable future, Shell is exiting Arctic exploration

- Capital and expense have been cut

- Gearing remains low

- Management continues to proclaim the dividend is safe

Cold Writedowns Shell threw in the towel Arctic exploration. During the earnings conference call, CEO Ben van Beurden expounded on the matter: However,

due to the high cost and the challenging and unpredictable regulatory

environment we have decided to cease further exploration activity

offshore of Alaska for the foreseeable future.

The leases that we

have in Alaska expire between 2017 and 2020 and the U.S. government

recently denied Shell's request for lease suspension, which would have

extended the expiration dates. And we are of the view that the U.S.

government should simplify and modernize the permit process, if there is

any ambition to develop oil and gas in the offshore of Alaska.

I

suspect Shell had a gut-full of the Arctic. Management was swimming

against the tide. High costs, negative publicity, an anti-carbon energy

White House, and a dry hole made the go-forward decision simple. In

addition, the Company put the Carmon Creek project on ice. Carmon Creek

is in Alberta, Canada. Shell was developing a large, in-situ oil sands

recovery project. The per barrel extraction costs were among the highest

across the liquid hydrocarbon E&P continuum. A tough decision, but

rational: case closed. These 2 major projects and other energy-price writedowns totaled $7.9 billion. Excluding these items, Royal Dutch Shell recorded $1.8 billion operating earnings. Notably, CEO Van Beurden added these comments: Elsewhere in these longer-term themes, portfolio restructuring is essentially complete.

In our shale businesses, we have retained attractive options in the

Americas and we have reduced pretty much elsewhere. In Nigeria we have

reduced exposure with a $4.8 billion asset sales program in SPDC in the

last five years and we're also reviewing options in Iraq.

On

balance, I see these developments as positive. Shell set arctic

exploration aside. It didn't need the headache. Other projects,

including the large Carmon Creek endeavor, are on hold. What's

encouraging: these projects are not "talked about" on hold, but PUT on

hold. What Wasn't Written Down When

compiling operating earnings, Shell does not consider currency

fluctuation as an extraordinary, or identified item. For 3Q, it was

significant. CEO Simon Henry commented: Within

that $1.8 billion figure [Shell 3Q operating earnings], there was $1

billion of non-cash charge related to currency movement which were not

taken as an identified item.

Shell didn't try to puff up operating earnings by pointing at negative forex. Shell Cuts Costs, Cash Is King, The Dividend is Safe For

a year now, the Street and investors have been hand-wringing about the

dividend. Shell has not cut the dividend payout in 70 years. Management

has done everything except stand on London and Amsterdam street corners

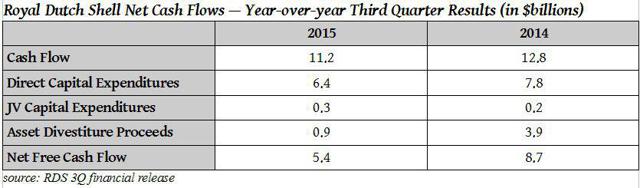

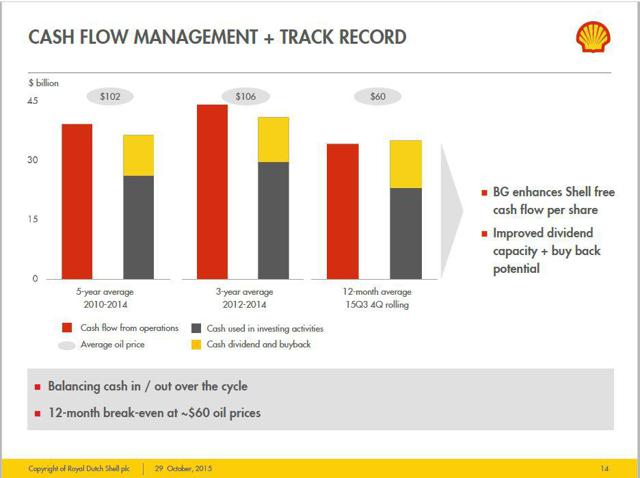

with megaphones attempting to get that point across. As promised, Shell management has cut costs. From the 3Q financial release, here's some key year-to-date expenses reductions in 2015 versus 2014: "Purchases" DOWN 33% or $102 BILLION "Production and Manufacturing Expenses" DOWN 9% or $2 BILLION "Salaries, General & Administrative" DOWN 16% or $1.7 BILLION "Research & Development" DOWN 7% or $60 MILLION Year-over-year, Shell management has reduced these expense categories by $211 billion. Total revenue has fallen 37% YTD. Furthermore, in the face of low energy prices, Shell has run for cash and cut capital. Here's a year-over-year 3Q breakdown: (click to enlarge) 2015 third quarter cash dividends totaled ~$2.4 billion. Let's

stretch the look-back. Here's YoY 9-month figures. Remember, energy

prices didn't begin to crater until mid-year 2014, so we're looking at

fairly clean 2014 numbers; then 2015 during a horrendous pricing

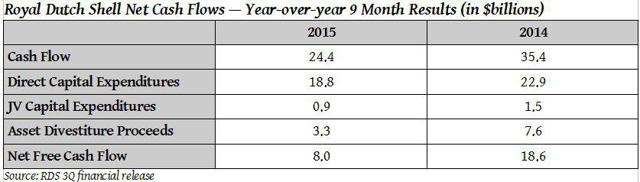

backdrop. (click to enlarge) 2015 year-to-date cash dividends totaled ~$7.6 billion. CFO Simon Henry summed up the aforementioned in his prepared commentary: Now

some of you have asked us about dividend affordability against the

backdrop of low oil prices today. So let me just share with you how we

think about this. We plan the financial framework on a long-term

multi-year basis, not for any given year or quarter. We aim to balance the cash in and cash out across the cycle wherever the prices might be.

You

can see on the chart here that Shell has delivered on this strategy

both on a long-term, up to five years, and the short-term, over the last

12-month basis. Our oil price cash breakeven point over the last 12

months has been around $60 a barrel, or the same as the actual price. And we have options to further reduce that going forward such as asset sales and capital investment levels.

Here's the chart he referenced: (click to enlarge) Folks,

stop fretting about the dividend. The current dividend yield is 7.2%.

Several weeks ago, it topped 8%. That's pretty stout. Gearing Remains Low When

Shell management refers to "gearing," it's a permutation of what

Americans more commonly refer to as the Debt-to-Capital ratio. Shell's

stated gearing target is between 0% and 30%. At the end of 2015 3Q, Shell had 12.7% gearing. One year ago, as energy prices began free-fall, Shell had 12.7% gearing. I estimate the combo Shell / BG Group post-closing gearing could rise to 20.7%. Plenty of cushion. Bottom Line Times

are tough in the oil patch. Energy is a cyclical business. Shell is

handling the situation in similar fashion to what's management has done

time-and-time again over its long history: Hunker down, run for cash, cut expenses / capital, and protect the dividend. Long RDS.A.

|

7 de 245

-

31/10/2015 10:58

0

0

waldron

Messages postés: 9905 -

Membre depuis: 17/9/2002

Shell: The cost of maintaining its dividend

08:00 31 Oct 2015

It has been a choppy week for equities, as major central bank policy

meetings offer fresh clues about the direction of monetary policy from

the US Federal Reserve and the Bank of Japan.

Shares have been supported by the third quarter earnings season in the

US, assuaging some of the volatility experienced in September. Following

results from almost half of the constituents in the S&P 500, 67%

had beaten expectations, above the historical average of 66%, although

many offered pessimistic future outlooks.

The primary medicine for markets has come from expectations that

central banks across the globe will maintain accommodative policy. The

Peoples Bank of China cut interest rates last week, while investors

expect the European Central Bank and the Bank of Japan to extend their

bond purchasing programmes in the near future.

However, like antibiotics, the policy tonic will only last so long

before its soothing effects wear off due to overuse. Realisation of poor

macro-economic data and stretched debts, combined with the looming end

of ultra-low interest rates in the US could destabilise markets.

The US central bank left interest rates unchanged after its October

meeting this week, but the accompanying statement dropped any reference

of risks to the US economy from global developments and explicitly

mentioned the possibility of rates being raised at its next meeting.

The change in stance comes despite a month of mediocre economic data,

with both durable goods and consumer confidence falling shy of

expectations. As such, it was no surprise to see interest rate futures

move, to price in a 50% chance of “lift-off” occurring in December, up

from 33% before the statement was released.

The UK economy grew less than expected in the third quarter,

reinforcing the Bank of England’s lack of urgency to hike rates, but

quantifying a slowdown in the nation’s recovery. Gross domestic product

grew by 0.5% in the three months from July to September, missing

expectations for a 0.6% rise and below the 0.7% expansion seen in the

second quarter of 2015. Year on year, the economy grew 2.3%, the lowest

rate of growth since the third quarter of 2013.

Technical analysis of the FTSE 100 shows the 11% recovery in equities

during October, although the rally appears to be running out of steam

with strong resistance at 6450. The oscillators are drifting lower and

the MACD histogram has stepped into negative territory, indicating a

decline in momentum. Support is seen at 6250 and 6190, although a close

above 6450 may reinvigorate the bulls.

In conclusion, recent data has revealed slowing growth in many major

economies, including the UK, which a tightening of US policy, could

further impact. While supportive central bank comments have helped

markets rally over 10%, realisation of deteriorating data, combined with

an apparent change in stance from the Federal Reserve, could prompt a

correction in equities during November.

Despite an improvement in the wider market, commodity prices remain weak. Brent Crude Oil

continues to languish below $50 a barrel amid persistent worries about a

supply glut. The EIA reported that crude oil inventories jumped once

again this week, rising by 3.4 million barrels to 480 million barrels.

The number is closing in on the high reached earlier this year of 490

million barrels and remains near 80-year highs, suggesting an increase

in oil prices may not be just around the corner.

Several of the world's largest oil companies reported sharply lower

earnings this week, as they gave up on some ventures that are no longer

viable. Petro China, the biggest oil and gas producer by volume in

China, said its third-quarter net profit fell by more than 80%, while Total SA, the French oil giant, said its net profit fell 69% compared with last year and in the US, ConocoPhillips reported a loss of $1.1 billion.

Royal Dutch Shell (LON:RDSB), the largest-listed oil producer in the UK, which is buying BG Group

in the industry’s biggest deal this year, recorded a net loss of $7.4bn

in the quarter after writing down projects in Alaska and Canada and

battling a stubbornly low global oil price. Profit, adjusted for

one-time items, dropped to $1.8bn from $5.9bn a year earlier, missing

expectations of $2.9bn, while revenue tumbled from $107.9bn a year ago

to $68.7bn.

In Total,

Shell wrote down $8.2bn from the value of its projects in the third

quarter, with the largest hits being $2.6bn after exploration in Alaska

was halted and $2bn from the suspension of the Carmon Creek Canadian oil

sands project; the balance of $3.7bn was spread across other projects.

The company said it would maintain its third-quarter dividend at 47

cents a share, despite the oil price and Simon Henry, chief financial

officer, added Shell would be able to maintain its dividend, even with

oil prices at around $60 a barrel. BP,

in its third-quarter results on Tuesday, also expressed confidence that

it could maintain its dividend if oil hovered at around $60 a barrel.

My concerns, however, are what if oil remains below $50 a barrel and

what is the opportunity cost of making these vast payments?

Shell’s 7.2% yield, means it pays out nearly $11.6bn (£8bn) in

dividends, almost 11% of all the cash returned to investors from FTSE

100 companies. If the company is to maintain its dividend, it will have

to make the payment out of debts or cut capital expenditure. Net debt is

forecast to increase to $28bn by the end of December and will rise

further if the $70bn purchase of BG completes as expected early next

year, elevating gearing at a time when interest rates in the US are

forecast to rise.

Shell is protecting cash by reducing capital spending from $32bn last

year to $26.6bn this year and is selling assets such as petrol stations

and pipelines to raise a further $3bn. The problem with cutting capital

spending however is that they are creating a dividend problem for the

future, as the expenditure contributes a huge slug of future income.

The purchase of BG Group

will add to Shell's natural gas assets around the world, extend its

access to oil resources in Brazil and help it replace reserves that have

dropped in three of the last four years. That said, when Shell

announced the BG deal in April, it assumed oil would rise to $90 by

2018. Brent Crude Oil has fallen around 12% since the takeover was announced, eroding the accretiveness of the deal.

The chart of Shell illustrates the downward trend experienced over the

past year, with the 100-day moving average providing resistance. The

oscillators are trending lower, indicating a fall in momentum and the

RSI has some way to go before becoming oversold.

Shell’s escalating debts and reduction in capital expenditure will

hamper its longer-term growth potential, while the anaemic oil price

will put further pressure on current profitability. Royal Dutch Shell

has rallied 15% over the past six weeks with the wider market, so I

expect the shares to drift lower as investors digest these results.

At the time of writing the share price is 1727p and I am looking to

bank profits or short-sell the shares. Near-term targets are seen at

1666p, 1597p, and 1485p, while a tight stop loss at 1781p will help

mitigate risk.

This report was written by Mark Allen – Head of Derivatives at SI Capital Stockbrokers. The writer does not hold a position in Royal Dutch Shell, but client accounts may. The material in this report has come from web-based data sources and Royal Dutch Shell’s corporate website.

|

8 de 245

-

02/11/2015 09:08

0

0

sarkasm

Messages postés: 1325 -

Membre depuis: 26/2/2009

Le géant pétrolier anglo-néerlandais Royal

Dutch Shell (RDSB.LN) a annoncé lundi avoir vendu Butagaz, son activité

française de distribution de GPL, à DCC Energy pour 464 millions

d'euros, après avoir été approché en mai.

Shell a souligné que ses autres activités en France n'étaient pas affectées par cette transaction.

Par ailleurs, Shell a indiqué avoir vendu sa participation de 75% dans

les lubrifiants chinois Tongyi à Huo's Group et The Carlyle Group. Les

conditions financières sont restées confidentielles.

-Ian Walker, Dow Jones Newswires

(Version française Aurélie Henri) ed/VV

(END) Dow Jones Newswires

November 02, 2015 02:36 ET (07:36 GMT)

|

9 de 245

-

02/11/2015 17:59

0

0

sarkasm

Messages postés: 1325 -

Membre depuis: 26/2/2009

EX DIVI DATE NOV 14 2015

Next div pay-dateDec 18 2015

|

10 de 245

-

03/11/2015 11:43

0

0

grupo

Messages postés: 1072 -

Membre depuis: 11/5/2004

(CercleFinance.com) - Organisant ce jour une journée investisseurs, la 'major' anglo-néerlandaise Royal Dutch Shell a confirmé la plupart de ses objectifs tout en confirmant son plan de transformation. Mieux : le montant des synergies attendu de la fusion avec BG Group, qui devrait toujours être bouclé début 2016 selon la direction, a été relevé de 40%.

Premier constat de la direction :

Shell continue d'amender son profil de production face à une conjoncture pétrolière dégradée - et qui devrait le rester longtemps. 'De la faiblesse des prix de l'or noir découle des changements significatifs pour le secteur', a déclaré à cette occasion le directeur général Ben van Beurden.

'BG Group va 'rajeunir' la division

Amont de Shell en y ajoutant des gisements en eaux profondes et des actifs intégrés dans le secteur gazier intéressants en termes de rentabilité et de cash-flow', ajoute-t-il.

A l'occasion, Ben va

Beurden a relevé de 40% le montant prévisionnel des synergies à attendre du rapprochement entre les deux groupes, qui est désormais attendu à 3,5 milliards de dollars, soit un milliard de plus que précédemment.

'Nous

remodelons le groupe, processus que cette opération accélérera une fois menée à son terme', ajoute-t-il. Certes, les récents abandons de projets majeurs en Alaska et au Canada ont été des 'décisions difficiles', mais il fallait en passer par là.

M. van Beurden a

répété que durant les douze mois qui se sont terminés au 3e trimestre 2015, alors que le baril se traitait vers 60 dollars, les cash-flows de Shell ont couvert les investissements nets et les dividendes.

Shell entend par ailleurs confirmer la solidité de son bilan, son 'gearing' étant de 12,7% au T3 2015, ainsi que diminuer ses coûts opérationnels de 10% et ses investissements de 20% dès 2015, soit 11 milliards de dollars. opérationnels de 10% et ses investissements de 20% dès 2015, soit 11 milliards de dollars.

|

11 de 245

-

03/11/2015 11:47

0

0

grupo

Messages postés: 1072 -

Membre depuis: 11/5/2004

Le géant pétrolier anglo-néerlandais Royal

Dutch Shell (RDSA.LN) a estimé mardi que l'acquisition de BG Group pour

plusieurs milliards de dollars avait toujours du sens, même avec un

baril de pétrole aux alentours de 65 dollars. Shell a de plus a relevé

son objectif d'économies.

Lors du point sur sa

stratégie, mardi, l'énergéticien a précisé que comme une grande partie

de l'acquisition sera payée en actions, le prix réel fluctuait en même

temps que le cours de l'action Shell. Bien qu'à l'origine il se situait à

70 milliards de dollars, le prix se rapproche actuellement de 62

milliards de dollars compte tenu du recul du cours de Bourse de Shell.

Malgré la chute des cours du pétrole ces derniers mois, Shell confirme que la transaction améliorera ses résultats

à partir de 2017. Le groupe estime que sa fusion avec BG Group

permettra d'économiser 3,5 milliards de dollars, soit 40% de plus que

prévu précédemment, grâce à la réduction des charges d'exploitation de 2

milliards de dollars et à la baisse des investissements dans

l'exploration de 1,5 milliard de dollars en 2018.

Dans

le cadre de la préparation de l'opération, qui devrait être finalisée

début 2016, Shell a annoncé que l'activité de gaz intégrée aurait sa

propre organisation . .

Le groupe a précisé que cette nouvelle entité serait dirigée par

Maarten Wetselaar, l'actuel directeur de l'activité de gaz, à compter du

1er janvier.

-Sarah Kent, Dow Jones Newswires

(Version française Aurélie Henri) ed: ECH

(END) Dow Jones Newswires

November 03, 2015 05:05 ET (10:05 GMT)

|

12 de 245

-

03/11/2015 13:07

0

0

grupo

Messages postés: 1072 -

Membre depuis: 11/5/2004

LONDRES (Reuters) -

Royal Dutch Shell a revu en hausse mardi les synergies attendues du

projet de rachat de BG et a annoncé de nouvelles mesures de réduction

des coûts qui visent à rendre cette acquisition rentable même avec des

cours du pétrole qui resteraient plafonnés autour de 65 dollars le

baril. Le groupe anglo-néerlandais avait annoncé en avril le

rachat de BG pour 47 milliards de livres (64 milliards d'euros de

l'époque) et il espère pouvoir finaliser au début de 2016 cette

opération qui en fera un leader du gaz naturel liquéfié et de la

production pétrolière au large du Brésil. La prévision de synergies, de 2,5 milliards de dollars à

l'origine, a été relevée d'un milliard à 3,5 milliards (3,2 milliards

d'euros), a annoncé le groupe mardi dans un communiqué publié avant une

journée investisseurs à Londres Shell, qui a annoncé la semaine dernière une perte

massive au troisième trimestre du fait de dépréciations d'actifs en

Alaska et au Canada, promet de réduire ses coûts de 11 milliards de

dollars en 2015 en réponse à la déprime des prix du pétrole,

actuellement sous la barre des 50 dollars le baril. "Shell devient un groupe plus focalisé sur ses forces

propres, plus résilient et plus compétitif à tous points du cycle des

prix du pétrole et avec un pipeline de projets plus prévisible. On allie

croissance et simplification", déclare le directeur général Ben van

Beurden dans le communiqué. Shell rassure ainsi les investisseurs qui se

demandaient si le groupe parviendrait à tenir ses objectifs de synergies

au vu de l'évolution des cours du brut. Lors de l'annonce de la fusion

en avril, la compagnie pétrolière avait dit tabler sur un redressement

des cours à 90 dollars le baril d'ici 2020. Signe de cette défiance, le titre BG se traite avec une

décote de plus de 10% par rapport au prix de l'offre mais il se

redresse mardi avec un gain de 1,4% à 1.043 pence, l'une des meilleures

performances de l'indice FTSE-100 à la Bourse de Londres. L'action Shell prend pour sa part 0,6%, en ligne avec l'indice sectoriel européen du pétrole et du gaz qui avance de 0,7%. "Il n'y a pas de véritable surprise, on attend d'en

savoir plus sur les synergies une fois que la fusion sera effective",

commente Brendan Warn, responsable de la recherche sur le secteur pour

BMO Capital Markets. "L'engagement de Shell d'opérer dans un

environnement de prix plus bas et de maintenir son programme de rachat

d'actions pourrait toutefois atténuer une partie des inquiétudes des

investisseurs." Le baril de Brent se payait 59 dollars au moment de l'annonce du rapprochement. "Depuis avril, les anticipations du marché sur

l'évolution des prix du pétrole ont baissé de 10 à 15 dollars en moyenne

pour la période allant jusqu'à 2018", note Shell dans son communiqué.

"Malgré cela, l'analyse de Shell sur l'effet (de la fusion) sur son cash

flow et son résultat par action demeure inchangée (...), tout comme son

projet de rachat d'actions." Pour atteindre ses objectifs, Shell a réduit ses

projets d'investissement à 30 milliards de dollars cette année et

annoncé 7.500 suppressions d'emplois. Le rachat de BG, déjà autorisé par les Etats-Unis et la

Commission européenne, doit encore recevoir l'aval des autorités de la

concurrence en Australie et en Chine. (Dmitry Zhdannikov et Ron Bousso, Véronique Tison pour le service français)

|

13 de 245

-

03/11/2015 16:29

0

0

grupo

Messages postés: 1072 -

Membre depuis: 11/5/2004

03/11/2015 | 12:21 Dans le cadre de sa

journée investisseurs et en vue de la fusion avec le groupe gazier BG

Group, Royal Dutch Shell a annoncé la création à compter de l'année

prochaine d'une nouvelle division, Gaz intégré. Elle sera, en date du

1er janvier prochain, placée sous l'autorité de Maarten Wetselaar, qui

entrera également au comité exécutif.

“Les activités rassemblées

par la division Gaz intégrée ont généré, en moyenne, 11 milliards de

dollars de cash-flow par an ces trois dernières années, à comparer avec

deux milliards en 2009”, indique la major pétro-gazière qui entend

toujours boucler début 2016 son OPE sur le groupe gazier BG Group.

Cette nouvelle entité devrait notamment permettre de faciliter l'intégration de BG Group au sein de Shell, estime le groupe.

Par

ailleurs et à cette même occasion, le directeur général de Shell, Ben

van Beurden, a relevé de 40% le montant prévisionnel des synergies à

attendre du rapprochement entre les deux groupes, qui est désormais

attendu à 3,5 milliards de dollars, soit un milliard de plus que

précédemment.

Copyright (c) 2015 CercleFinance.com

|

14 de 245

-

10/11/2015 23:58

0

0

waldron

Messages postés: 9905 -

Membre depuis: 17/9/2002

ex divi nov 12 Next div pay-dateDec 18 2015

|

15 de 245

-

11/11/2015 23:35

0

0

Grupo GuitarLumber

Messages postés: 1724 -

Membre depuis: 24/6/2003

10/11/2015 | 15:39 Israël a invité les compagnies pétrolières internationales à

poursuivre l'exploration des ressources en gaz naturel de ses eaux

offshore, a indiqué mardi le ministre israélien de l'Energie, alors que

le pays envisage de devenir pour la première fois un exportateur

d'énergie.

Yuval Steinitz, ministre israélien des infrastructures nationales, de

l'Energie et des ressources en eaux, a déclaré avoir rencontré les hauts

responsables de plus de 20 groupes énergétiques, dont Eni (>> Eni SpA), Royal Dutch Shell (>> Royal Dutch Shell Plc), Exxon Mobil (>> Exxon Mobil Corporation) et Hess (>> Hess Corp.), pour leur demander d'évaluer l'intérêt d'une exploration plus approfondie des eaux offshore israéliennes.

"Nous pensons qu'au vu des données géologiques - fournies par nos

propres experts et par les entreprises internationales - de nouvelles

découvertes sont encore possibles", a expliqué le ministre à la presse.

Maarten Wetselaar, directeur de l'activité gaz de Shell, n'a pas

souhaité dévoiler si le groupe avait tenu ou non des discussions avec le

gouvernement israélien.

"Nous ne sommes pas présents dans l'activité gazière israélienne, et

nous n'avons aucun projet immédiat d'exploration ou de production de gaz

dans le pays", a déclaré mardi le dirigeant lors d'un entretien.

Les représentants d'Eni, Exxon et Hess n'ont pas répondu dans l'immédiat aux demandes de commentaires.

Yuval Steinitz a précisé qu'il estimait les réserves de gaz dans

l'ensemble du bassin de Méditerranée orientale - qui inclut les eaux

égyptiennes, chypriotes et israéliennes - entre 9.900 et 15.000

milliards de mètres cubes, soit au moins 60 milliards de barils

équivalent pétrole. Ces quantités seraient suffisantes pour couvrir

pendant plusieurs années les besoins de l'Egypte, d'Israël et de la

Turquie et permettraient en outre l'exportation de gaz vers l'Europe, a

souligné le ministre.

-Rory Jones, The Wall Street Journal (version française Emilie Palvadeau) ed: ECH

|

16 de 245

-

12/11/2015 13:59

0

0

Grupo GuitarLumber

Messages postés: 1724 -

Membre depuis: 24/6/2003

Les majors pétrolières ne sont pas encore sorties d'affaires mais font de leur mieux pour y parvenir.

Les actions des plus grosses compagnies pétrolières mondiales se sont

appréciées en moyenne de 15% à 20% depuis leurs points bas de la fin

septembre à la suite d'une remontée des prix du baril, note HSBC,

ajoutant que les efforts entrepris par ces poids lourds pour réduire les

coûts et vivre selon leurs moyens au cours des prochaines années

semblent somme toute impressionnants.

La banque

prévient toutefois qu'il est trop tôt pour anticiper un retournement

significatif pour ce secteur d'activité. "Après ce récent redressement,

nous ne serions pas surpris si les performances du secteur calaient à

court terme, même si nous pensons qu'il existe un bon potentiel de

hausse à moyen terme", souligne-t-il.

-Sarah Kent, Dow Jones Newswires, (Version française Céline Fabre) ed: ECH

"Le Market Blog" est le blog économique et financier du Service français de Dow Jones Newswires.

(END) Dow Jones Newswires

November 12, 2015 05:57 ET (10:57 GMT)

|

17 de 245

-

12/11/2015 20:34

0

0

Ariane

Messages postés: 1320 -

Membre depuis: 29/9/2002

MOSCOU, 12 novembre (Reuters) - Le géant gazier russe Gazprom a

accepté de vendre au français Engie 1% de sa participation dans le

projet de gazoduc Nord Stream-2 et de la ramener ainsi à 50%, rapporte

jeudi l'agence Interfax. Engie fait déjà partie du consortium qui construira deux nouveaux

gazoducs pour doubler la capacité actuelle de cet équipement acheminant

du gaz de la Russie vers l'Allemagne via la mer Baltique. Outre Gazprom et Engie, ce consortium réunit les groupes allemands

E.ON et BASF-Wintershall, l'autrichien OMV et le britannique Royal Dutch

Shell . (Lidia Kelly et Vladimir Soldatkin; Bertrand Boucey pour le

service français)

|

18 de 245

-

19/11/2015 08:17

0

0

La Forge

Messages postés: 1346 -

Membre depuis: 03/8/2000

Le géant minier anglo-néerlandais Royal Dutch

Shell (RDSA.LN) a franchi une nouvelle étape jeudi vers l'acquisition de

BG Group (BG.LN) pour 70 milliards de dollars en obtenant le feu vert

sans condition de l'autorité de la concurrence en Australie.

Shell doit encore obtenir l'aval du Foreign Investment Review Board,

le bureau australien chargé de vérifier les investissements étrangers,

et du ministère chinois du Commerce.

La Commission

australienne de la concurrence et de la consommation (ACCC) a décidé

d'autoriser l'opération malgré la crainte des consommateurs que la

fusion pénalise le marché australien du gaz et qu'elle entraîne une

hausse des prix.

-Robb M. Stewart, Dow Jones Newswires

(Version française Aurélie Henri) ed: VLV

(END) Dow Jones Newswires

November 19, 2015 01:33 ET (06:33 GMT)

|

19 de 245

-

30/11/2015 22:28

0

0

waldron

Messages postés: 9905 -

Membre depuis: 17/9/2002

http://seekingalpha.com/article/3721066-royal-dutc...

|

20 de 245

-

03/12/2015 09:59

0

0

grupo

Messages postés: 1072 -

Membre depuis: 11/5/2004

Royal Dutch Shella (EU:RDSA)

Graphique Intraday de l'Action Aujourd'hui : Jeudi 3 Décembre 2015

(CercleFinance.com) - Nouvelle avancée pour le projet de fusion des 'majors' pétro-gazières Royal Dutch Shell et BG Group : l'autorité administrative supervisant les investissements étrangers en Australie, l'Australian Foreign Investment Review Board (FIRB) a 'formellement' validé le rapprochement. Le FIRB était l'avant-dernier régulateur qui devait se prononcer : c'est désormais à la Chine de parler.

Pour

le directeur général de Shell, Ben van Beurden, 'la combinaison des actifs gaziers intégrés de BG avec ceux de Shell en Australie est l'une des principales motivations stratégiques de l'opération'.

Pour

mémoire, le régulateur de la concurrence de ce même pays, l'Australian Competition and Consumer Commission (ACCC), s'était également prononcé en ce sens - et 'sans condition' - le 19 novembre dernier.

A ce

jour, indique Shell, quatre des cinq autorisations nécessaires à la poursuite du projet ont été obtenues. Le ministère du Commerce de Chine (MOFCOM, selon son acronyme anglais), est le seul à devoir encore se prononcer.

De ce fait, le rapprochement des deux géants européens des hydrocarbures devrait toujours être finalisé 'début 2016'.

|

|

245 Réponses

...

|

|

Messages à suivre: (245)

Dernier Message: 05/Mai/2022 07h24

|

|

Hot Features

Hot Features

(CercleFinance.com) - Après avoir renoncé, le mois

dernier, à un projet offshore au nord de l'Alaska, la major

pétro-gazière Royal Dutch Shell continue de sabrer ses actifs d'Amérique

du Nord. C'est cette fois le projet de Carmon Creek, situé dans l'Etat

canadien de l'Alberta réputé pour ses sables bitumineux et dont le

potentiel était chiffré à 80.000 barils/jour, qui passe à la trappe. Ce

qui occasionnera une charge pour dépréciation de l'ordre de deux

milliards de dollars sur les comptes du 3e trimestre, attendus le 29

octobre.

Le projet était sur la sellette depuis mars 2015. Hier,

Shell a annoncé qu'après avoir passé en revue le projet d'un point de

vue technique et avoir mis à jour ses hypothèses de coûts, il ne

considérait plus, en l'état actuel des choses, que Carmon Creek pouvait

figurer au sein de son portefeuille d'actifs.

Le directeur

général, Ben van Beurden, a déclaré que cette décision s'était imposée

au groupe en raison notamment de la faiblesse actuelle des cours du

pétrole.

L'un de problèmes dénoncés le plus clairement :

l'absence d'infrastructure permettant de transporter le brut qui aurait

été extrait de ce projet vers les marchés pétroliers globaux.

Les

travaux de développement du gisement seront gelés et jusqu'à ce qu'une

décision soit prise, une maintenance minimale des infrastructures

actuelles sera de rigueur.

De ce fait, les comptes du 3e

trimestre seront grevés par une provision pour dépréciation de l'ordre

de deux milliards de dollars (1,8 milliard d'euros environ).