RAMSAY SANTE : Résultats annuels au 30 juin 2024

COMMUNIQUÉ DE PRESSE

Paris,

le 18 octobre 2024

Résultats annuels à fin juin

2024

Entreprise à mission, Ramsay Santé, grâce

à ses collaborateurs et sa communauté médicale, s’engage à

poursuivre et accélérer dans son rôle de pionnier en matière

d’accès aux soins et d’innovation médicale au service de 12,6

millions de patients pris en charge en France, dans les 3 pays

nordiques et en Italie.

Ramsay Santé a poursuivi la mise en œuvre

de sa stratégie unique et différenciante « Yes We Care 2025 »

visant à offrir des soins intégrés aux patients, principalement en

étoffant son portefeuille d’équipements d’imagerie, en ouvrant de

nouveaux centres de soins primaires en Europe – la reprise des

centres Cosem en France en est l’exemple - et des centres

d’hospitalisation de jour en santé mentale.

Par ailleurs, dans le contexte d’une

inflation qui demeure sous-financée par les gouvernements, Ramsay

Santé a poursuivi ses efforts d’optimisation de ses coûts, y

compris de son portefeuille d'établissements.

Le chiffre d'affaires du Groupe a

augmenté de +6,5% à 5,0 milliards d’euros, soutenu par une

croissance du volume d'activité dans toutes les zones

géographiques. A noter, une croissance du chiffre d'affaires à

périmètre constant de l’ordre de +7,5%.

L'EBITDA du Groupe a diminué de 1,7% à

610,9 millions d’euros, impacté par des subventions

significativement plus faibles que l’année précédente, une hausse

des salaires, l'inflation des achats et des contraintes liées à la

pénurie de personnel.

Le résultat net part du Groupe

est une perte nette de 53,9 millions d’euros contre un

bénéfice net de 49,4 millions d’euros l'année dernière, en raison

d'un résultat d'exploitation plus faible et d'un coût de la dette

plus élevé.

Le 13 août 2024, Ramsay Santé a refinancé

avec succès sa dette senior de 1 650 millions d’euros par un

processus d’« Amend & Extend » prolongeant de manière

anticipée ses prochaines échéances de dette de 2026-2027 à

2029-2031, offrant ainsi à toutes ses parties prenantes un cadre de

financement à long terme pour soutenir l’excellence médicale et la

mise en œuvre des initiatives clés de son plan stratégique « Yes We

Care 2025 ».

- L’ambition d’entreprise à mission,

portée par le comité de mission présidé par Martin Vial, contribue

à accélérer la dynamique de transformations responsables et

durables. Cette démarche nous engage non seulement à poursuivre,

mais aussi à amplifier notre rôle de pionnier en matière

d’innovation médicale et d’accès aux soins. 97 % de nos

établissements sont certifiés aux plus hauts standards de qualité,

l’indice de recommandation des collaborateurs a augmenté de 17

points pour atteindre 67 % et notre impact sur la planète se réduit

avec une baisse de -17 % de nos émissions de gaz à effet de

serre.

- Ramsay Santé a continué ses actions

de soutien aux systèmes de santé français et des pays nordiques, et

a contribué, en complémentarité avec les hôpitaux publics, à faire

face aux besoins de santé des patients. L’engagement continu en

faveur d’une meilleure accessibilité aux soins grâce au

développement des services en amont et en aval de l’hôpital

(médecine générale, imagerie, consultations de soins spécialisés)

s’est traduit par une augmentation de 3,3% des admissions de

patients dans nos établissements hospitaliers à l’échelle du

groupe.

- La dernière campagne tarifaire

annuelle des établissements MCO en France débutant au

1er mars 2024 prévoyait initialement une hausse des

tarifs de +0,3% pour le secteur privé contre +4,3% pour le système

hospitalier public. La mobilisation sans précédent du secteur privé

pour obtenir un traitement équitable s’est conclue par un

engagement du gouvernement aboutissant à une indexation tarifaire

de +3,2% pour le secteur privé (incluant les 0,3%) à compter du

1er juillet 2024, et comprenant le financement de

mesures spécifiques en faveur du travail de nuit et du week-end.

Les résultats des quatre derniers mois de l’exercice 2024 incluent

l’indexation initiale de 0,3% pour les établissements MCO.

- Le chiffre d'affaires France a

progressé de 7,1% soutenu par une hausse de 3,0% des volumes

d'admissions, la hausse des tarifs applicables depuis le 1er mars

2023 (effet 8 mois sur l'exercice clos en juin 2024) et des revenus

supplémentaires liés aux achats médicaux refacturables, et ce,

malgré deux jours ouvrés de moins cette année par rapport à l'année

dernière, et malgré une activité ralentie en juin suite aux

déprogrammations d’interventions dans le cadre du mouvement de

mobilisation du secteur pour obtenir une révision de la proposition

tarifaire 2024 (cf. ci-avant).

- Le chiffre d'affaires des pays

nordiques a progressé de +8,8% à périmètre et taux de change

constants, avec un chiffre d'affaires publié en hausse de seulement

+5,3%, pénalisé par des variations défavorables des taux de change

par rapport à la période précédente. La croissance a été

principalement réalisée dans les établissements de soins

spécialisés en Suède et grâce à la contribution de deux nouveaux

contrats de soins gériatriques à Stockholm.

- L'EBITDA consolidé du groupe post

application de la norme IFRS16 est en baisse de 1,7%,

soit

10,5 M€, à 610,9 M€ (vs. 621,4 M€ l'an dernier) avec une marge de

12,2% (vs. 13,2% l'an dernier). La marge d'EBITDA a été tirée vers

le bas dans un contexte défavorable d’inflation seulement

partiellement couverte par les augmentations des prix des services

rendus dans toutes les juridictions, par un niveau de subventions

beaucoup plus faible, et ce, malgré l'effet des mesures continues

de maîtrise des coûts et de productivité. La diminution de 107 M€

des subventions gouvernementales liées au Covid et à l'inflation et

de la sécurisation modulée à l’activité (dont 98 M€ en France) par

rapport à la période précédente a mis à rude épreuve la viabilité

de certains établissements en France alors qu'ils passent à un

régime de financement gouvernemental post-Covid plus incertain. Les

fluctuations défavorables des taux de change ont contribué

négativement au chiffre d'affaires et à l'EBITDA des pays nordiques

sur la période, à hauteur respectivement de (63,4) M€ et de (6)

M€.

- Dans le cadre du processus de

clôture de l'exercice, Ramsay Santé a entrepris une revue de la

valeur de son portefeuille d'actifs, ce qui a donné lieu à une

charge non récurrente, et sans impact sur la trésorerie, liée à la

dépréciation de la valeur comptable de ses actifs d'environ 18

millions d'euros, reflétant principalement la sous-performance de 6

établissements sur les environ 150 hôpitaux et cliniques

spécialisées opérant en France.

- Les charges totales d'intérêt ont

augmenté de 48,7 M€, soit 31,9 %, notamment sous l’effet de la

hausse du coût de la dette et d’un impact négatif non récurrent de

26,5 M€ lié aux variations de valeur d’un instrument de couverture

de taux d’intérêt, reconnues au compte de résultat.

- Le résultat net part du Groupe

après impôts s'est soldé par une perte de 53,9 M€ vs. un bénéfice

net de 49,4 M€ l’année dernière, impactée par des marges

opérationnelles plus faibles et reflétant des coûts de financement

plus élevés. A noter que les résultats de l'exercice précédent

comprenaient une plus-value exceptionnelle de 31,0 M€ (24,2 M€ nets

d'impôts) sur une transaction immobilière dans la région

d'Oslo.

- Ramsay Santé a continué d’investir

dans les initiatives clés de sa stratégie « Yes We Care 2025 » en

plus des investissements récurrents dans la maintenance,

l’optimisation et l’amélioration du portefeuille d’établissements,

générant des dépenses d’investissement totales pour la période de

166,6 M€ nettes des produits de cessions, à un niveau similaire aux

165,1M€ de l’année dernière.

- Le cash-flow net des activités

opérationnelles s’élève à 586,8 M€ contre 598,9 M€ l'an dernier,

reflétant principalement la baisse de la génération d'EBITDA.

L'endettement financier net au 30 juin 2024 s'élève à 3 610,9 M€,

dont 1 756,2 M€ de dette en norme IAS17 (pré-IFRS16)

et

1 854,7 M€ de passifs locatifs issus de l’application de la norme

IFRS16. Le levier d’endettement net avant application de la norme

IFRS16 s'élève à 4,9x à fin juin, stable par rapport à fin mai 2024

et en baisse par rapport à fin mars 2024 (5,0x) et à fin décembre

2023 (5,4x).

Pascal Roché, directeur général de

Ramsay Santé, déclare :

“Le statut d’entreprise à mission est un

puissant accélérateur de transformation de nos organisations pour

répondre aux besoins évolutifs de notre métier. Ce statut nous

engage non seulement à poursuivre, mais aussi à amplifier notre

rôle pionnier en matière d’innovation médicale et d’accès aux

soins. Que ce soit en termes d’engagement des collaborateurs,

d’accessibilité pour les patients, de problématiques de santé

publique ou de réduction de notre impact sur la planète, nos

performances en témoignent et nous engagent. Malgré le résultat de

la forte mobilisation des acteurs de l’hospitalisation privée au

second semestre pour faire reconnaître notre contribution

croissante au système de santé français, notre secteur reste

structurellement sous-financé. La dynamique d’inflation observée

sur la période récente n’a été que partiellement couverte par des

mesures de financement, expliquant principalement la baisse de la

marge d’EBITDA en norme IFRS16 du Groupe Ramsay Santé de 1,0pt pour

l’exercice clos en juin 2024 par rapport à l’exercice précédent, et

contribuant au résultat net négatif de 53,9 M€ cette

année.

Je tiens à souligner l’engagement fort de

nos équipes et la poursuite de la mise en œuvre de la stratégie Yes

We Care 2025, en faveur d’un système de santé plus inclusif, plus

digital, couvrant l’ensemble du parcours de soins des patients, qui

nous ont permis de réaliser une croissance dynamique du chiffre

d’affaires de +7,1% en France et de +8,8% dans les pays nordiques à

périmètre et taux de change constants, en prenant en charge 12,6

millions de patients. Le récent refinancement et l’extension de

notre dette offrent à toutes nos parties prenantes un cadre

favorable à long terme, sécurisant la mise en œuvre de notre plan

stratégique et créant les conditions d’une croissance rentable et

durable à l’avenir »

Le Conseil d’administration a arrêté les comptes

consolidés de l’exercice à fin juin 2024 lors de sa réunion du 18

octobre 2024. Les procédures d’audit sur les comptes consolidés ont

été effectuées. Le rapport de certification sera émis après

finalisation de la vérification du rapport de gestion et des

procédures requises pour les besoins du dépôt du document

d’enregistrement universel. En ligne avec la position de ces

dernières années, le Conseil d’administration du 18 octobre 2024 a

décidé à l’unanimité de ne pas proposer à la prochaine Assemblée

Générale des actionnaires une distribution de dividendes au titre

de l’exercice se terminant le 30 juin 2024.

Les états financiers consolidés et rapports seront accessibles au

public lors de la publication du document d’enregistrement

universel de la société fin octobre 2024.

Résultats synthétiques

|

Compte de résultat - en M€ |

Du 1er juillet 2023 au

30 juin 2024 |

Du 1er juillet 2022 au

30 juin 2023 |

Variation |

|

Chiffre d'affaires |

5 006.5 |

4 701.5 |

+6.5% |

|

Excédent Brut d'Exploitation (EBE) |

610.9 |

621.4 |

-1.7% |

|

En % du Chiffre d'affaires |

12.2% |

13.2% |

-1,0 pts |

|

Résultat Opérationnel Courant |

184.2 |

218.2 |

-15.6% |

|

En % du Chiffre d'affaires |

3.7% |

4.6% |

-0,9 pts |

|

Résultat Opérationnel |

160.6 |

240.4 |

-33.2% |

|

En % du Chiffre d'affaires |

3.2% |

5.1% |

-1,9 pts |

|

Résultat net part du Groupe |

(53.9) |

49.4 |

-209.1% |

|

Bénéfice net par action (en €) |

(0.49) |

0.45 |

-208.9% |

|

Endettement financier net - en M€ |

Du 1er juillet 2023 au

30 juin 2024 |

Du 1er juillet 2022 au

30 juin 2023 |

|

Passifs financiers non courants |

1 880.0 |

1 893.8 |

|

Dette de location non courante |

1 800.7 |

1 928.0 |

|

Dette de location courante |

245.1 |

213.5 |

|

Passifs financiers courants |

104.3 |

58.8 |

|

(Trésorerie) |

(359.0) |

(352.2) |

|

Autres (actifs) et passifs financiers |

(60.2) |

(71.9) |

|

Endettement financier net |

3 610.9 |

3 670.0 |

|

Tableau de flux de trésorerie - en M€ |

Du 1er juillet 2023 au

30 juin 2024 |

Du 1er juillet 2022 au

30 juin 2023 |

|

Excédent brut d’exploitation |

610.9 |

621.4 |

|

Variation du besoin en fonds de roulement |

26.2 |

53.5 |

|

Flux net généré par l’activité |

586.8 |

598.9 |

|

Flux net lié aux opérations d’investissements |

(180.5) |

(175.4) |

|

Flux net lié aux opérations de financement |

(401.5) |

(197.1) |

|

Variation de la trésorerie nette |

4.8 |

226.4 |

|

Trésorerie à la clôture |

359.0 |

352.2 |

Ventilation du chiffre d’affaires par

segments opérationnels

|

En millions d'euros |

Du 1er juillet 2023 au 30 juin 2024 |

Du 1er juillet 2022 au 30 juin 2023 |

Variation |

|

Île-de-France |

1 227.0 |

1 127.7 |

+8.8% |

|

Auvergne-Rhône-Alpes |

675.5 |

633.1 |

+6.7% |

|

Hauts de France |

435.0 |

413.2 |

+5.3% |

|

Occitanie |

308.0 |

287.3 |

+7.2% |

|

Autres régions |

788.4 |

746.2 |

+5.7% |

|

Pays nordiques |

1 572.6 |

1 494.0 |

+5.3% |

|

Chiffre d’Affaires Publié |

5 006.5 |

4 701.5 |

+6.5% |

Évolution des revenues entre

l'exercice clos le 30 juin 2023 et l'exercice clos le 30 juin 2024

(millions d’euros)

|

30 juin 2023 |

Effets de change |

Effets de périmètre |

Croissance organique |

30 juin 2024 |

Variation |

|

4 701.5 |

(63.4) |

16.5 |

351.9 |

5 006.5 |

305.0 |

|

|

(1.3)% |

0.4% |

7.5% |

|

+6.5% |

Faits marquants de l'exercice

:

France

Sécurisation modulée à l’activité et

subventions

Les cliniques et hôpitaux de Ramsay Santé en

France ont continué à fonctionner sous le régime de la sécurisation

modulée à l’activité (précédemment garantie de financement) de

l’Etat français, qui a soutenu les établissements pour

l'utilisation de leurs installations et services pendant la

pandémie de Covid et a aidé à compenser ses effets négatifs sur

l'activité après cette crise sanitaire. Le montant de la

sécurisation modulée à l’activité, comptabilisé par le Groupe en «

Autres produits opérationnels », a diminué de 89 M€ pour l'exercice

clos le 30 juin 2023 à 41 M€ pour l'exercice clos le 30 juin 2024,

reflétant à la fois le retour à des niveaux d'activité d'avant

Covid dans la plupart des hôpitaux Ramsay Santé et l'impact des

modifications apportées au mécanisme de calcul de cette garantie.

En effet, le gouvernement français a prolongé son soutien au

secteur par le biais d'une subvention modulée à l'activité pour

l'année civile jusqu'au 31 décembre 2023, à l'exclusion des

activités de santé mentale et de réadaptation (respectivement

depuis le 1er janvier 2022 et le 1er juillet

2023) qui sont désormais hors de son périmètre en raison de leur

nouvelle structure de financement par allocation. Cette subvention

modulée à l’activité s'élève à 70 % du montant de la garantie de

financement notifiée pour 2022 (indexée aux tarifs 2023) plus 30 %

de la facturation de l'activité réalisée pour 2023. La subvention a

été reconduite pour l'année civile jusqu'au 31 décembre 2024 et

s'élève à 50 % du montant de la garantie de financement notifiée

pour 2022 (indexée aux tarifs 2023 et 2024) plus 50 % de la

facturation de l'activité réalisée pour 2024. La subvention modulée

à l'activité a été reconduite jusqu'au 31 décembre 2025, les

modalités de l'année civile 2025 étant encore en attente de

communication. Par ailleurs, des subventions significatives

comptabilisées en « Autres produits opérationnels » ont été soit

supprimées depuis l’année dernière, comme les subventions de

compensation pour les coûts supplémentaires liés au COVID (période

précédente 24,6 M€ pour la France), soit partiellement transformées

en augmentation de tarifs applicable depuis mars 2023 telles que

les subventions spécifiques finançant l’inflation et les

augmentations obligatoires de salaires : 19 M€ ont été

comptabilisés par le Groupe pour l’exercice clos le 30 juin 2024

(vs. 45M€ lors de la période précédente). Le total des subventions

et de la sécurisation modulée à l’activité de l’exercice clos le 30

juin 2024 a diminué de 98 M€ en France par rapport à l’année

précédente.

Campagne tarifaire 2024 en France

La campagne tarifaire 2024 débutant le 1er mars

2024, applicable pour les 12 mois suivants, prévoyait initialement

une augmentation de 0,3% pour le secteur privé contre 4,3% pour le

système hospitalier public. Les résultats des quatre derniers mois

de l'année (mars à juin 2024) reflètent cette hausse tarifaire de

0,3%. Cependant, le secteur hospitalier privé a collaboré pour

obtenir du gouvernement une équité de traitement entre public et

privé. A l’issue de cette campagne, un accord a été trouvé en mai

2024 reposant sur les piliers suivants : (i) suppression du

coefficient CICE à compter du 1er juillet 2024 (bénéfice de

l’intégralité des effets du crédit d’impôt pour la compétitivité et

l’emploi) ajoutant l’équivalent d’une hausse tarifaire de +2,2% à

la hausse tarifaire initiale et (ii) application des mesures Borne

subventionnant les augmentations de salaires pour le travail de

nuit, le dimanche et les jours fériés aux hôpitaux privés, ce qui

représente une hausse tarifaire équivalente de 0,7% réinvestie dans

le financement de ces mesures salariales. La combinaison de ces

mesures contribue à une hausse tarifaire globale équivalente de

+3,2% (incluant les 0,3% initiaux). Par ailleurs, le gouvernement

s’est engagé (iii) à réaffecter au profit du secteur privé une

partie des financements régionaux octroyés par les Agences

Régionales de Santé et (iv) à mettre en œuvre un schéma tarifaire

pluriannuel pour la période 2025-2027 fondé sur le principe

d’égalité de traitement entre public et privé.

Développement en France

Le groupe a poursuivi son expansion selon ses

axes de développement stratégiques clés, notamment :

-

5 structures d'accueil de jour en psychiatrie ont ouvert depuis

janvier 2024 à Orléans, Niort, Montreuil, Laval et la dernière en

date à Compiègne en juillet 2024.

-

8 nouveaux équipements d'imagerie ont été installés et ont démarré

leur activité durant l'année.

-

4 nouveaux centres de soins primaires ont été ouverts en

France.

-

Par ailleurs, en juin 2024, le groupe a repris les 12 centres de

soins primaires Cosem existants à Paris et dans d'autres grandes

villes de France, prenant en charge plus d'un million de

consultations de patients par an en médecine générale et

spécialisée, soins dentaires, imagerie et pathologie. Ramsay Santé

assurera la pérennité de ces structures dans toutes les spécialités

présentes et maintiendra l'emploi de l'ensemble du personnel

soignant, soit près de 1 000 professionnels dont 660 médecins. Par

cette acquisition, Ramsay Santé renforce son offre de soins

primaires en cohérence avec son objectif stratégique de couvrir

l’ensemble du parcours du patient, de la prévention aux soins de

suite, et de créer des synergies avec ses hôpitaux.

Pays Nordiques

La demande des patients a continué à soutenir la

croissance des établissements des pays Nordiques.

En Suède, l’augmentation des volumes d'hospitalisation ainsi que

les mesures d’efficience visant à lutter contre l'inflation des

coûts ont contribué à l’évolution du chiffre d’affaires et du

résultat d'exploitation des établissements de soins spécialisés.

Capio a repris l’exploitation de deux nouveaux contrats de soins

gériatriques à Stockholm le 1er mai 2023, représentant

un chiffre d'affaires annuel d'environ 50 millions d'euros, et St

Göran a ouvert sa nouvelle maternité à Stockholm le 1er

avril 2023 venant renforcer le niveau de la croissance organique au

cours de ce semestre. L’intégration de GHP, désormais finalisée, a

permis de dégager les synergies attendues. Le chiffre d'affaires du

Danemark a été impacté négativement par les nouveaux tarifs des

contrats publics en vigueur depuis juin 2023 et par des volumes

décevants. La Norvège se concentre sur les mesures d’optimisation

des coûts, et la réalisation de synergies consécutives aux

acquisitions récentes et a su retraduire l’impact de l’inflation

dans le prix de ses services ; 2 centres de soins primaires

fondés sur une nouvelle approche de partenariat avec le public ont

été ouverts au cours de l’exercice.

Périmètre de consolidation

Principales évolutions du périmètre de

consolidation par rapport à l’exercice précédent :

-

Ramsay Santé a réalisé 2 acquisitions mineures au Danemark dans le

cadre de l’activité de sa filiale existante WeCare. De plus, Ramsay

Santé a augmenté sa participation à 70% dans WeCare en rachetant

des associés minoritaires. WeCare était déjà consolidée par

intégration globale

-

En France, Ramsay Santé a racheté en janvier 2024 une entité

d’imagerie implantée dans l’un de ses hôpitaux d’Ile-de-France afin

de renforcer son offre dans ce domaine en cohérence avec sa

stratégie. Plus tard, en juin 2024, le groupe a acquis 12 centres

de soins primaires Cosem à Paris et dans d’autres grandes villes de

France. Ils rejoignent le réseau existant de 11 centres de soins

primaires développés à ce jour (dont le centre Haussmann acquis en

janvier 2023).

Commentaires sur les comptes

annuels

Activité et chiffre

d’affaires

L’activité et le chiffre d’affaires en France et

dans les pays nordiques sont en croissance, reflétant un besoin de

santé soutenu de la part des patients et la capacité des

établissements du groupe à fournir davantage de services de soins

et malgré les contraintes de recrutement du personnel soignant en

Europe. Le Groupe Ramsay Santé a réalisé un chiffre d’affaires

consolidé de 5 007 M€ au titre de l’exercice clos le 30 juin 2024,

en hausse de 6,5 %. Ajusté des variations de périmètre et à taux de

change constants, le chiffre d’affaires de l’exercice est en hausse

avec une solide croissance organique des ventes de 7,5 %.

Le chiffre d'affaires de la France a progressé

de 7,1%, reflétant en partie l'augmentation tarifaire de mars 2023,

soutenue par une augmentation des volumes et des revenus des achats

médicaux refacturables, et ce, malgré (i) 2 jours ouvrés de moins

cette année par rapport à l'exercice 2023, (ii) la déformation

continue du mix d’activités en faveur des soins ambulatoires

et (iii) une activité ralentie en juin suite aux

déprogrammations d’interventions dans le cadre du mouvement de

mobilisation du secteur pour obtenir une révision de la proposition

tarifaire 2024.

Pour l'exercice débutant le 1er mars

2023, la hausse tarifaire pour les MCO était de 5,4% et celle pour

les SMR de 1,9%, avec un effet sur 8 mois sur l'exercice clos le 30

juin 2024. Les tarifs MCO pour les 4 mois de mars à juin 2024

reflètent l'augmentation tarifaire initiale de mars 2024 de +0,3%,

les mesures complémentaires (dont l'annulation du coefficient CICE)

ne s'appliquant qu'à partir du 1er juillet 2024.

En France, les admissions totales dans nos

hôpitaux augmentent de 3,0 %, prolongeant et confirmant la

contribution des établissements du groupe au rattrapage du retard

pris pendant la période Covid en matière de soins hospitaliers

:

- +2,9 % en MCO (médecine, chirurgie

et obstétrique)

- +8,6 % en SMR (soins médicaux et de

réadaptation)

- -3,9 % en santé mentale

Nos établissements français ont enregistré

environ 720 000 passages aux urgences cette année, soit un chiffre

comparable à l’année dernière, confirmant leur rôle important dans

la réalisation des missions de service public. Les séances de

chimiothérapie ont augmenté de +5,7%, et les séances de dialyse de

+1,0% par rapport à l’année dernière.

Les pays nordiques ont enregistré une croissance

de leur chiffre d'affaires de +5,3% mais ont été pénalisés à

hauteur de (63,4) M€ par les fluctuations défavorables des taux de

change (essentiellement la dépréciation SEK/NOK vs. EUR en moyenne

sur la période). La croissance organique du chiffre d'affaires dans

les pays nordiques pour l'exercice clos le 30 juin 2024 a été de

+8,8% à périmètre comparable et à taux de change constants, grâce à

la croissance continue du chiffre d'affaires des établissements de

soins spécialisés en Suède, ainsi qu'à la contribution de nouveaux

contrats.

Les admissions de patients en hospitalisation

complète dans nos établissements des pays nordiques ont augmenté de

20,2 %, incluant l'effet année pleine des 2 nouveaux contrats de

soins gériatriques remportés en mai 2023. Retraitées de cet effet,

les admissions de patients ont augmenté de +10,0 %, tandis que les

soins ambulatoires ont affiché une augmentation modérée. Le nombre

de patients inscrits dans nos centres de soins de proximité a

augmenté de 1,1 % par rapport à l’année précédente.

Résultats

L'EBITDA a atteint 610,9 M€ pour l'exercice clos

le 30 juin 2024, en baisse de 10,5 M€ ou 1,7% par rapport à l'année

précédente.

L'EBITDA du Groupe, comme au 30 juin 2023,

intègre 41,3 M€ de produits (88,9 M€ l'année dernière) liés à la

sécurisation modulée à l’activité (précédemment garantie de

financement) décrite dans le paragraphe « Événements significatifs

de l'exercice » ci-dessus. Le Covid étant devenu endémique en 2023,

aucune subvention de compensation des coûts Covid n'a été reçue au

cours de cet exercice (l'année dernière 33,2 M€ en France et en

Suède). En outre, les subventions finançant l'inflation et les

augmentations de salaire obligatoires ont diminué à 19 M€ pour

l'exercice clos le 30 juin 2024 (vs. 45M€ lors de la période

précédente). Globalement, l'EBITDA du Groupe a été impacté par une

baisse de 107 M€ des subventions de soutien, dont 98 M€ pour la

France.

L'EBITDA et les marges ont également été

affectés par les pressions inflationnistes liées à l'effort

consenti sur les augmentations des rémunérations et avantages

accordés à notre personnel médical ainsi qu’aux augmentations

globales des prix des dépenses d'exploitation, notamment l'énergie

et la sous-traitance. Ramsay Santé a reçu des financements via des

augmentations de tarifs en France et l'indexation des contrats dans

les pays nordiques auprès de divers financeurs publics qui n’ont

que partiellement couvert l'inflation des achats et des salaires.

Les mesures de contrôle des coûts ont été maintenues pour adapter

les activités à l'environnement d'inflation actuel et l'allocation

des ressources a également été revue en conséquence.

Le résultat opérationnel courant s'élève à 184,2

M€ pour l'exercice clos le 30 juin 2024 (soit 3,7% du chiffre

d'affaires), en baisse de 15,6% par rapport à l'exercice

précédent.

Les autres produits et charges non courants

représentent une charge nette de (23,6) M€ pour l'exercice clos le

30 juin 2024 (contre un produit net de 22,2 M€ l'an dernier). Pour

l'exercice clos le 30 juin 2024, ces (23,6) M€ comprennent :

- la dépréciation de la valeur des

actifs sous-performant sur le plan financier, constatée dans le

cadre du processus de clôture de l'exercice. Ramsay Santé a

entrepris une revue de la valeur comptable de son portefeuille

d'actifs qui a conduit à constater une charge non récurrente, et

sans effet sur la trésorerie, liée à la dépréciation de la valeur

comptable des actifs d'environ

(18) M€ reflétant principalement la sous-performance de 6 des

quelques 150 hôpitaux et cliniques spécialisées exploités en

France

- la contribution négative d'une

provision supplémentaire constituée pour congés annuels en raison

du jugement rendu par la Cour de cassation française le 13

septembre 2023 mettant en conformité la législation française avec

le droit de l'UE concernant les règles appliquées aux droits à

congés annuels payés des salariés en arrêt maladie de longue durée

ou accident du travail

- diverses dépréciations d'actifs et

poursuite des restructurations notamment dans les pays nordiques,

partiellement compensées par un produit de 18,5 M€ lié à la

réévaluation des options de rachat de participations minoritaires

dans une entreprise de soins primaires au Danemark.

Les comptes de l’année précédente présentaient

un produit net de 22,2 M€ incluant une plus-value de 31 M€ sur la

vente d'un bien immobilier adjacent à un hôpital en Norvège à

réaménager, ainsi que des coûts de restructuration impactant

principalement les pays nordiques.

Le coût de l'endettement financier net s'élève à 172,2 M€ pour

l'exercice clos le 30 juin 2024, contre 147,1 M€ l'exercice

précédent, en raison de coûts de financement plus élevés et

d'intérêts financiers en norme IFRS 16 plus élevés liés à la dette

de location (80,2 M€ contre 75,3 M€ l'exercice précédent) en

application des formules d'indexation des loyers.

Les autres produits et charges financiers

s'élèvent à (29,2) M€ sur l'exercice clos juin 2024 contre

seulement (5,6) M€ l'année dernière, cette variation s'expliquant

principalement par des mouvements de variation de valeur d’un swap

de couverture de taux d’intérêt, sans impact sur la trésorerie,

pour

(21,0) M€ à comparer avec un produit correspondant de 5,5 M€ l'an

dernier ; ces impacts étant considérés non-récurrents dans la

mesure où le contrat de swap correspondant expire en octobre

2024.

La perte nette, part du groupe, au titre de

l’exercice clos le 30 juin 2024 s’élève à (53,9) M€, contre un

bénéfice net de 49,4 M€ l’an dernier.

Impact de la norme IFRS16

Leases :

L'EBITDA publié de 610,9 M€ conformément à la

norme IFRS 16 exclut les dépenses liées aux contrats de location

pour 258,9 M€, qui sont comptabilisées en amortissement du droit

d'utilisation et en intérêts sur la dette de location, comme

indiqué dans le tableau ci-dessous. L'augmentation de l'impact de

l’application de ce standard par rapport à l'année précédente

provient principalement de l’effet de la révision de tarifs des

baux et de l’effet année pleine des acquisitions ou nouveaux sites

de l'exercice 2023.

En M€

|

|

30 juin 2024 |

|

30 juin 2023 |

|

Δ |

|

IFRS16 |

Impact |

Pré-IFRS16 |

IFRS16 |

Impact |

Pré-IFRS16 |

Impact |

|

EBITDA |

|

610,9 |

258,9 |

352,0 |

|

621,4 |

239,8 |

381,6 |

|

19,1 |

|

Dépréciation et amortissement |

(426,7) |

(205,3) |

(221,4) |

(403,2) |

(192,3) |

(210,9) |

(13,0) |

|

EBIT avant éléments non courants |

184,2 |

53,6 |

130,6 |

218,2 |

47,5 |

170,7 |

6,1 |

|

Charges d'intérêt nettes |

(201,4) |

(75,6) |

(125,8) |

(152,7) |

(72,7) |

(80,0) |

(2,9) |

|

Résultat net après impôts |

(36,7) |

(15,9) |

(20,8) |

63,9 |

(18,9) |

82,8 |

3,0 |

Note: l’information pre-IFRS16 suppose la

continuité de l’application de l’ancienne norme IAS17 qui prévoit

la reconnaisse au bilan des crédits baux (finance leases).

Flux de trésorerie et financement

:

L'endettement net après application des normes

IFRS au 30 juin 2024 s'élève à 3 610,9 M€ vs. 3 670,0 M€ au 30 juin

2023. L'endettement net IAS 17 s'élève à 1 756,2 M€ contre 1 711,6

M€ au 30 juin 2023. Le levier d’endettement net avant application

d’IFRS16 s'élève à 4,9x à fin juin, stable par rapport à fin mai

2024 et en baisse par rapport à fin mars 2024 (5,0x) et à fin

décembre 2023 (5,4x).

Le 13 août 2024, Ramsay Santé a finalisé un

processus d'Amend & Extend pour le refinancement de sa dette

senior d’ 1 650 M€, dont 100 M€ de RCF et 100 M€ de lignes Capex,

étendant proactivement ses prochaines échéances de dette de

2026-2027 à 2029-2031. Ce refinancement permet à Ramsay Santé de

fournir à toutes ses parties prenantes un cadre de financement à

long terme et de soutenir davantage la mise en œuvre des

initiatives clés de son plan stratégique « Yes We Care 2025 » (pour

plus de détails, cf. communiqué de presse dédié du 13 août

2024).

L'application de la norme IFRS 16 liée à la

comptabilisation des contrats de location contribue à la dette

financière nette à hauteur de 1 854,7 M€ au 30 juin 2024, dont 1

659,2 M€ de dettes de location non courantes et 195,5 M€ de dettes

de location courantes.

La variation des flux de trésorerie provenant

des activités opérationnelles par rapport à l'année dernière est

conforme à la variation observée sur l'EBITDA. Les dépenses

d'investissement totales de 166,6 M€ pour l'année ont atteint un

niveau comparable à celui de 165,1 M€ de l'année dernière et

comprennent des travaux de maintenance, d’optimisation, et

d'amélioration de notre portefeuille de cliniques. Des efforts

importants sont mis en œuvre pour déployer notre stratégie visant à

accroître le portefeuille d’actifs d’imagerie de Ramsay Santé, à

investir dans des outils numériques et à acquérir de nouveaux

équipements. Une partie de ces investissements a été consacrée à

des projets de développement en France avec la création de 5

nouveaux centres de soins de jour en psychiatrie et de 4 nouveaux

centres de soins primaires, ainsi que la reprise des actifs des 12

centres de soins primaires Cosem. La trésorerie (et équivalents)

atteint 359,0 M€ au 30 juin 2024 et augmente légèrement de 6,8 M€

sur l’exercice (dont 2 M€ d’écart de conversion).

A propos de Ramsay Santé

Ramsay Santé est le leader européen de

l'hospitalisation privée et des soins primaires en Europe avec 38

000 salariés et 9 300 praticiens au service de 12 millions de

patients dans nos 465 établissements répartis dans 5 pays : France,

Suède, Norvège, Danemark et Italie. Ramsay Santé propose, en

hospitalisation, la quasi-totalité des prises en charges médicales

et chirurgicales dans trois métiers :

Médecine-Chirurgie-Obstétrique (MCO), Soins Médicaux et de

Réadaptation (SMR) et Santé Mentale.

Ramsay Santé est, statutairement, une société à

mission qui s’engage à améliorer la santé de toutes et tous, en

innovant constamment. Partout où il est présent, le Groupe

participe aux missions de service public de santé et au maillage

sanitaire du territoire. Par ses actions et la mobilisation

constante de ses équipes, Ramsay Santé s’engage à sécuriser les

parcours de soin des patientes et des patients, de la prévention au

suivi.

Chaque année, le groupe investit plus de 200

millions d'euros dans l'innovation pour accompagner l’évolution et

la diversité des parcours du soin, sur le plan médical,

hospitalier, digital ou administratif. Grâce à cet engagement,

notre Groupe renforce l’accès aux soins pour tous, s’engage à

proposer les meilleurs soins, à systématiser le dialogue avec ses

parties prenantes et à mieux protéger la planète pour améliorer la

santé.

Facebook: https://www.facebook.com/RamsaySante

Instagram: https://www.instagram.com/ramsaysante

Twitter: https://twitter.com/RamsaySante

LinkedIn: https://www.linkedin.com/company/ramsaysante

YouTube: https://www.youtube.com/c/RamsaySante

Code ISIN and Euronext Paris:

FR0000044471

Website:

www.ramsaysante.fr

Relations avec les investisseurs /

analystes Relations

avec la presse

Clément

Lafaix Brigitte

Cachon

Tél. +33 1 87 86 21

52 Tél. +33 1 87 86

22 11

clement.lafaix@ramsaysante.fr brigitte.cachon@ramsaysante.fr

Glossaire

Périmètre constant

- Le retraitement

des entités entrantes consiste :

- pour les entrées

de périmètre de l'année en cours, à retrancher la contribution de

l'acquisition des agrégats de l'année en cours ;

- pour les entrées

de périmètre de l'année précédente, à retrancher, dans l'année en

cours, la contribution de l'acquisition des agrégats des mois

antérieurs au mois d'acquisition.

- Le retraitement

des entités sortantes consiste :

- pour les sorties

de périmètre de l’année en cours, à retrancher, dans l’année

précédente, la contribution de l’entité sortie des agrégats à

partir du mois de sortie ;

- pour les sorties

de périmètre de l’année précédente, à retrancher la contribution de

l’entité sortie pour la totalité de l’exercice précédent.

La variation à taux de change constant reflète

une évolution après conversion du chiffre en devises de la période

en cours au taux de change de la période de comparaison.

La variation à norme comptable constante reflète

une variation du chiffre excluant l'impact des changements de

normes comptables au cours de la période.

Le résultat opérationnel courant désigne le

résultat opérationnel avant les autres produits et charges non

récurrents constitués par les coûts de restructuration (charges et

provisions), les plus ou moins-values de cession ou les

dépréciations significatives et inhabituelles d'actifs non

courants, corporels ou incorporels et d’autres produits et charges

opérationnels inhabituels.

L'Excédent brut d’exploitation ou EBITDA

correspond au résultat opérationnel courant avant les

amortissements (les charges et provisions du compte de résultat

sont regroupées selon leur nature).

La dette financière nette est constituée de la

dette financière brute moins les actifs financiers.

- Les dettes

financières brutes sont constituées :

- des emprunts

auprès d’établissements de crédit, y compris les intérêts encourus

;

- des dettes de

location entrant dans le champ d’application

IFRS 16 ;

- de la juste

valeur des instruments financiers de couverture inscrits au bilan,

nette d’impôt ;

- des dettes

financières courantes relatives aux comptes courants financiers

auprès des investisseurs minoritaires ;

- des découverts

bancaires.

- Les actifs

financiers sont constitués :

- de la juste

valeur des instruments de couverture inscrits au bilan, nette

d'impôt ;

- des créances

financières courantes relatives aux comptes courants financiers

auprès des investisseurs minoritaires ;

- de la trésorerie

et des équivalents de trésorerie, y compris les titres auto-détenus

par le Groupe (considérées comme des valeurs mobilières de

placement) ;

- des actifs

financiers directement liés aux emprunts contractés et reconnus

dans les dettes financières brutes.

Résultats financiers annuels au 30 juin 2024

|

ÉTAT CONSOLIDÉ DU RÉSULTAT GLOBAL |

|

(En millions d'euros) |

Du 1er juillet 2023 au

30 juin 2024 |

Du 1er juillet 2022 au

30 juin 2023 |

|

CHIFFRE D’AFFAIRES |

5 006.5 |

4 701.5 |

|

Frais de personnel |

(2 570.8) |

(2 498.8) |

|

Achats consommés |

(1 063.9) |

(978.8) |

|

Autres charges et produits opérationnels |

(534.7) |

(377.1) |

|

Impôts et taxes |

(144.2) |

(139.2) |

|

Loyers |

(82.0) |

(86.2) |

|

EXCÉDENT BRUT D’EXPLOITATION |

610.9 |

621.4 |

|

Amortissements |

(426.7) |

(403.2) |

|

Résultat opérationnel courant |

184.2 |

218.2 |

|

Autres produits et charges non courants |

(23.6) |

22.2 |

|

Résultat opérationnel |

160.6 |

240.4 |

|

Coût de l’endettement brut |

(118.8) |

(81.1) |

|

Produits de trésorerie et des équivalents de trésorerie |

26.8 |

9.3 |

|

Intérêts financiers liés à la dette de location (IFRS16) |

(80.2) |

(75.3) |

|

Coût de l’endettement financier net |

(172.2) |

(147.1) |

|

Autres produits financiers |

2.1 |

6.6 |

|

Autres charges financières |

(31.3) |

(12.2) |

|

Autres produits et charges financiers |

(29.2) |

(5.6) |

|

Impôt sur les résultats |

4.1 |

(23.8) |

|

Quote-part dans le résultat des entreprises associées |

-- |

-- |

|

RÉSULTAT NET DE L’ENSEMBLE CONSOLIDE |

(36.7) |

63.9 |

|

- Résultat net part du Groupe |

(53.9) |

49.4 |

|

- Intérêts ne donnant pas le contrôle |

17.2 |

14.5 |

|

Produits et charges enregistrés directement en capitaux

propres |

|

|

|

- Ecarts de conversion |

19.7 |

(60.2) |

|

- Ecarts actuariels relatifs aux indemnités de fin de carrière |

(13.9) |

28.1 |

|

- Variation de la juste valeur des instruments financiers de

couverture |

(3.6) |

15.8 |

|

- Autres |

0.2 |

0.2 |

|

- Effets d’impôt des produits et charges |

(0.1) |

0.2 |

|

Résultats enregistrés directement en capitaux

propres |

2.3 |

(15.9) |

|

RESULTAT GLOBAL |

(34.4) |

48.0 |

|

- Résultat global part du Groupe |

(51.6) |

33.5 |

|

- Intérêts ne donnant pas le contrôle |

17.2 |

14.5 |

|

RESULTAT NET PAR ACTION (en euros) |

(0.49) |

0.45 |

|

RESULTAT NET DILUÉS PAR ACTION (en euros) |

(0.49) |

0.45 |

BILAN CONSOLIDÉ - ACTIF |

|

(En millions d'euros) |

30-06-2024 |

30-06-2023 |

|

Goodwill |

2 081.1 |

2 062.7 |

|

Autres immobilisations incorporelles |

209.0 |

213.8 |

|

Immobilisations corporelles |

974.4 |

991.2 |

|

Droit d'utilisation (IFRS16) |

1 925.4 |

2 047.1 |

|

Participations dans des entreprises associées |

0.2 |

0.2 |

|

Autres actifs financiers non courants |

146.9 |

170.2 |

|

Impôts différés actifs |

91.6 |

106.4 |

|

ACTIFS NON COURANTS |

5 428.6 |

5 591.6 |

|

Stocks |

125.0 |

118.2 |

|

Clients |

687.2 |

538.6 |

|

Autres actifs courants |

269.3 |

329.0 |

|

Actif d’impôt |

3.8 |

17.5 |

|

Actifs financiers courants |

22.3 |

10.7 |

|

Trésorerie et équivalents de trésorerie |

359.0 |

352.2 |

|

ACTIFS COURANTS |

1 466.6 |

1 366.2 |

|

TOTAL ACTIF |

6,895.2 |

6 957.8 |

|

BILAN CONSOLIDÉ - PASSIF |

|

(En millions d'euros) |

30-06-2024 |

30-06-2023 |

|

Capital social |

82.7 |

82.7 |

|

Prime d’émission |

611.2 |

611.2 |

|

Réserves consolidées |

554.3 |

502.6 |

|

Résultat net part du Groupe |

(53.9) |

49.4 |

|

Capitaux propres part du Groupe |

1 194.3 |

1 245.9 |

|

Participations ne donnant pas le contrôle |

35.4 |

31.0 |

|

TOTAL CAPITAUX PROPRES |

1 229.7 |

1 276.9 |

|

Emprunts |

1 880.0 |

1 893.8 |

|

Dette sur engagement d’achat d’intérêts minoritaires |

22.5 |

46.3 |

|

Dette de location non courante (IFRS16) |

1 800.7 |

1 928.0 |

|

Provisions pour retraite et autres avantages au personnel |

107.6 |

105.4 |

|

Provisions non courantes |

144.1 |

155.3 |

|

Autres passifs non courants |

7.4 |

6.7 |

|

Impôts différés passifs |

17.2 |

52.8 |

|

PASSIFS NON-COURANTS |

3 979.5 |

4 188.3 |

|

Provisions courantes |

36.4 |

39.9 |

|

Fournisseurs |

457.8 |

471.9 |

|

Autres passifs courants |

830.9 |

699.6 |

|

Passifs d'impôts |

5.1 |

1.6 |

|

Dettes financières courantes |

104.3 |

58.8 |

|

Dette sur engagement d’achat d’intérêts minoritaires |

6.4 |

7.3 |

|

Dette de location courante (IFRS16) |

245.1 |

213.5 |

|

PASSIFS COURANTS |

1 686.0 |

1 492.6 |

|

TOTAL PASSIF |

6 895.2 |

6 957.8 |

|

TABLEAU DE VARIATION DES CAPITAUX PROPRES

CONSOLIDES |

|

(En millions d'euros) |

CAPITAL |

PRIME |

RÉSERVES |

RÉSULTATS DIRECTEMENT ENREGISTRES EN CAPITAUX

PROPRES |

RESULTAT NET DE L’EXERCICE PART DU GROUPE |

CAPITAUX PROPRES PART DU GROUPE |

INTERÊTS NE DONNANT PAS LE CONTRÔLE |

CAPITAUX PROPRES |

|

Capitaux propres au 30 juin 2022 |

82.7 |

611.2 |

447.8 |

(47.7) |

118.4 |

1 212.4 |

26.3 |

1 238.7 |

|

Augmentation de capital (après déduction des frais d'émission nets

d'impôts) |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Actions propres |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Stocks options et actions gratuites |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Résultat N-1 à affecter |

-- |

-- |

118.4 |

-- |

(118.4) |

-- |

-- |

-- |

|

Distribution de dividendes |

-- |

-- |

-- |

-- |

-- |

-- |

(10.9) |

(10.9) |

|

Variation de périmètre |

-- |

-- |

-- |

-- |

-- |

-- |

1.1 |

1.1 |

|

Résultat global de l’exercice |

-- |

-- |

-- |

(15.9) |

49.4 |

33.5 |

14.5 |

48.0 |

|

Capitaux propres au 30 juin 2023 |

82.7 |

611.2 |

566.2 |

(63.6) |

49.4 |

1 245.9 |

31.0 |

1 276.9 |

|

Augmentation de capital (après déduction des frais d'émission nets

d'impôts) |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Actions propres |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Stocks options et actions gratuites |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Résultat N-1 à affecter |

-- |

-- |

49.4 |

-- |

(49.4) |

-- |

-- |

-- |

|

Distribution de dividendes |

-- |

-- |

-- |

-- |

-- |

-- |

(13.4) |

(13.4) |

|

Variation de périmètre |

-- |

-- |

-- |

-- |

-- |

-- |

0.6 |

0.6 |

|

Résultat global de l’exercice |

-- |

-- |

-- |

2.3 |

(53.9) |

(51.6) |

17.2 |

(34.4) |

|

Capitaux propres au 30 juin 2024 |

82.7 |

611.2 |

615.6 |

(61.3) |

(53.9) |

1 194.3 |

35.4 |

1 229.7 |

|

ETAT DES PRODUITS ET CHARGES ENREGISTRES DIRECTEMENT EN

CAPITAUX PROPRES |

|

(En millions d'euros) |

30-06-2022 |

Produits et Charges

1er juillet

2022 au

30 juin 2023 |

30-06-2023 |

Produits et Charges

1er juillet

2023 au

30 juin 2024 |

30-06-2024 |

|

Ecarts de conversion |

(11.1) |

(49.7) |

(60.8) |

16.0 |

(44.8) |

|

Ecarts actuariels relatifs aux engagements de retraite |

(30.2) |

21.9 |

(8.3) |

(11.2) |

(19.5) |

|

Juste valeur des instruments financiers de couverture |

(9.0) |

11.7 |

2.7 |

(2.7) |

-- |

|

Autres |

2.6 |

0.2 |

2.8 |

0.2 |

3.0 |

|

Produits et charges reconnus directement en capitaux

propres |

(47.7) |

(15.9) |

(63.6) |

2.3 |

(61.3) |

|

TABLEAU DES FLUX DE TRESORERIE CONSOLIDE ET DE FLUX DE

FINANCEMENT |

|

(En millions d'euros) |

Du 1er juillet 2023 au 30 juin 2024 |

Du 1er juillet 2022 au 30 juin 2023 |

|

Résultat net de l'ensemble consolidé |

(36.7) |

63.9 |

|

Amortissements |

426.7 |

403.2 |

|

Autres produits et charges non courants |

23.6 |

(22.2) |

|

Quote-part du résultat net dans les entreprises associées |

-- |

-- |

|

Autres produits et charges financiers |

29.2 |

5.6 |

|

Intérêts financiers liés à la dette de location (IFRS16) |

80.2 |

75.3 |

|

Coût de l'endettement financier net hors Intérêts financiers liés à

la dette de location |

92.0 |

71.8 |

|

Impôts sur résultats |

(4.1) |

23.8 |

|

Excédent brut d'exploitation |

610.9 |

621.4 |

|

Éléments non cash dont dotations et reprises provisions

(transactions sans effet de trésorerie) |

(12.7) |

(19.2) |

|

Autres produits et charges non courants payés |

(14.7) |

4.9 |

|

Variation autres actifs et passifs non courants |

(21.6) |

(27.7) |

|

Capacité d'autofinancement avant coût de l’endettement

financier net et impôts |

561.9 |

579.4 |

|

Impôts sur les bénéfices payés |

(1.3) |

(34.0) |

|

Variation du besoin en fonds de roulement |

26.2 |

53.5 |

|

FLUX NETS GENERES PAR L’ACTIVITE : (A) |

586.8 |

598.9 |

|

Investissements corporels et incorporels |

(168.5) |

(172.2) |

|

Désinvestissements corporels et incorporels |

1.9 |

7.1 |

|

Acquisition d'entités |

(16.3) |

(12.7) |

|

Cession d'entités |

2.0 |

1.3 |

|

Dividendes reçus des sociétés non consolidées |

0.4 |

1.1 |

|

FLUX NETS LIES AUX OPERATIONS D’INVESTISSEMENTS :

(B) |

(180.5) |

(175.4) |

|

Augmentation du capital et primes d'émission : (a) |

-- |

-- |

|

Augmentation de capital des filiales souscrites par des tiers

(b) |

-- |

0.5 |

|

Dividendes versés aux minoritaires des sociétés intégrées (c) |

(13.4) |

(10.9) |

|

Intérêts financiers versés (d) |

(118.9) |

(81.1) |

|

Produits financiers reçus et autres charges financières payées :

(e) |

27.3 |

3.0 |

|

Intérêts financiers liés à la dette de location (IFRS16) (f) |

(80.2) |

(75.3) |

|

Frais sur émission d’emprunt (g) |

-- |

-- |

|

Flux avant endettement : (h) =

(A+B+a+b+c+d+e+f+g) |

221.1 |

259.7 |

|

Augmentation des dettes financières: (i) |

70.4 |

200.8 |

|

Remboursement des dettes financières: (j) |

(56.0) |

(14.8) ⁽¹⁾ |

|

Diminution de la dette de location (IFRS16) (k) |

(230.7) |

(219.3) |

|

FLUX NETS LIES AUX OPERATIONS DE FINANCEMENT : (C) = a + b

+ c + d + e + f + h + i + j + k |

(401.5) |

(197.1) |

|

VARIATION DE LA TRESORERIE NETTE : ( A + B + C

) |

4.8 |

226.4 |

|

Incidence des variations des cours de devises |

2.0 |

(6.7) |

|

Trésorerie à l’ouverture |

352.2 |

132.5 |

|

Trésorerie à la clôture |

359.0 |

352.2 |

|

Endettement net à l'ouverture |

3,670.0 |

3 709.9 |

|

Flux avant variation de l’endettement : (h) |

(221.1) |

(259.7) |

|

Immobilisations des frais d’émission d’emprunt |

1.9 |

1.9 |

|

Juste valeur des instruments financiers de couverture |

18.3 |

(15.8) |

|

Variation de périmètre et autres |

63.0 |

(59.7) |

|

Dette de location (IFRS16) |

78.8 |

293.4 |

|

Endettement net à la clôture |

3 610.9 |

3 670.0 |

⁽¹⁾ Ce poste comprend le remboursement des

emprunts (-36,4 M€) net des créances financières (+21,6 M€).

- Ramsay Santé - Résultats annuels au 30 juin 2024

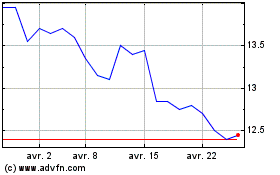

Ramsay Generale De Sante (EU:GDS)

Graphique Historique de l'Action

De Jan 2025 à Fév 2025

Ramsay Generale De Sante (EU:GDS)

Graphique Historique de l'Action

De Fév 2024 à Fév 2025