Innergex énergie renouvelable inc. (TSX:INE)

(« Innergex » ou la « Société ») a conclu avec

Valeurs Mobilières TD Inc., CIBC Marchés des capitaux, BMO Marchés

des capitaux et Financière Banque Nationale Inc. pour le compte

d’un syndicat de preneurs fermes, une entente aux termes de

laquelle les preneurs fermes ont convenu d’acheter, par voie de

prise ferme, des débentures subordonnées non garanties convertibles

d’Innergex (les « débentures ») d’un capital global de 125 M$ (le

« placement »). Les débentures seront offertes au prix de 1

000 $ par débenture au moyen d’un prospectus simplifié dans chacune

des provinces du Canada, et peuvent aussi être offertes aux

États-Unis sous le régime de dispenses de déclaration d’inscription

applicables.

Les débentures porteront intérêt au taux de 4,65

% par année, payable semestriellement le 31 octobre et le 30 avril

de chaque année, à compter du 30 avril 2020. Les débentures seront

convertibles au gré de leur porteur en actions ordinaires

d’Innergex au prix de conversion de 22,90 $ par action (le « prix

de conversion »), soit un taux de conversion de 43,6681

actions ordinaires par tranche de 1 000 $ de capital de débentures.

Les débentures viendront à échéance le 31 octobre 2026. Elles ne

seront pas rachetables avant le 31 octobre 2022. À partir du 31

octobre 2022 et avant le 31 octobre 2024, Innergex peut racheter

les débentures au pair, plus l’intérêt couru et impayé, dans

certaines circonstances. À partir du 31 octobre 2024,

Innergex peut racheter les débentures au pair, plus l’intérêt couru

et impayé.

Innergex a aussi attribué une option de

surallocation aux preneurs fermes du placement leur permettant

d’acheter, dans les 30 jours qui suivent la clôture du placement,

des débentures additionnelles d’un capital global maximal de 18,75

M$ au prix d’offre de 1 000 $ par débenture, pour couvrir les

attributions excédentaires, s’il en est.

Innergex annonce également qu'elle a émis un

avis de rachat aux porteurs de ses débentures subordonnées non

garanties convertibles à 4,25 % actuellement en circulation,

échéant le 31 août 2020 (les « Débentures convertibles à

4,25 % »). Tel qu'il est indiqué dans l'avis de rachat,

Innergex a l'intention de racheter la totalité des débentures

convertibles à 4,25 % émises et en circulation à compter du 8

octobre 2019 (la « date de rachat »). Les débentures

convertibles à 4,25 % sont rachetables à un prix de rachat

égal à leur capital (le « prix de rachat »), majoré des

intérêts courus et impayés sur celles-ci jusqu'à la date de rachat,

exclusivement. À la fermeture des bureaux le 4 septembre 2019, le

montant en capital de débentures convertibles à 4,25 % émis et

en circulation était de 100 millions $.

Conformément aux modalités des débentures

convertibles à 4,25 %, les porteurs des débentures

convertibles à 4,25 % ont le droit, avant la date de rachat,

de convertir leurs débentures convertibles à 4,25 % en actions

ordinaires d'Innergex au prix de conversion de 15,00 $ l'action

ordinaire. Une description complète du processus de rachat ainsi

que du droit des porteurs de débentures convertibles à 4,25 %

de convertir leurs débentures en actions ordinaires d'Innergex est

détaillée dans le dernier prospectus simplifié d'Innergex daté du

31 juillet 2015. Les titulaires de débentures convertibles à

4,25 % devraient également se reporter à l’acte de fiducie

daté du 10 août 2015 pour un complément d’information. Tous les

documents susmentionnés sont disponibles sous le profil d’Innergex

sur SEDAR au http://www.sedar.com.

Le produit net du placement sera affecté au

pré-remboursement de la dette aux termes de la facilité de crédit à

terme rotative de la Société, dont les fonds seront alors

disponibles, au besoin, pour financer le rachat de toutes les

débentures convertibles à 4,25% en circulation et financer des

projets de développement et d’autres occasions de croissance ou à

des fins générales de l’entreprise.

Dans le cadre du placement, Innergex déposera un

prospectus simplifié provisoire dans toutes les provinces du Canada

au plus tard le 11 septembre 2019. Le placement par voie de

prospectus est sous réserve de l’obtention de toutes les

approbations réglementaires usuelles, notamment l’approbation de la

Bourse de Toronto, et sa clôture devrait avoir lieu le ou vers le

30 septembre 2019.

Le présent communiqué de presse ne constitue pas

une offre de vendre ni la sollicitation d’une offre d’acheter des

titres dans quelque territoire. Les débentures offertes, et les

actions ordinaires d’Innergex pouvant être émises à la conversion

ou au rachat des débentures, n’ont pas été ni ne seront inscrites

en vertu de la loi des États-Unis intitulée Securities Act of 1933

ou de la législation en valeurs mobilières de quelque État des

États-Unis. Les débentures ne peuvent donc pas être offertes ni

vendues aux États-Unis, sauf sous le régime de dispenses

d’inscription applicables.

Le présent communiqué de presse ne

constitue pas une offre de vente de titres aux États-Unis. Les

titres ne peuvent pas être vendus aux États-Unis sauf sous le

régime d’une dispense d’inscription.

À propos d’Innergex énergie renouvelable

inc.Innergex est un producteur indépendant d’énergies

renouvelables qui développe, acquiert, détient et exploite des

centrales hydroélectriques, des parcs éoliens et des parcs

solaires. En tant qu’entreprise internationale, Innergex exerce ses

activités au Canada, aux États-Unis, en France et au Chili.

Innergex gère un important portefeuille de 66 actifs en

exploitation d’une puissance installée nette de 1 988 MW (puissance

installée brute de 2 888 MW), dont 37 centrales hydroélectriques,

25 parcs éoliens et quatre parcs solaires. Elle détient aussi des

intérêts dans huit projets en développement d’une puissance

installée nette totale de 896 MW (puissance installée brute de 978

MW), dont deux sont actuellement en construction, et des projets

potentiels qui en sont à différents stades de développement, d’une

puissance brute totale de 7 767 MW. Le respect de l’environnement

et l’équilibre de l’intérêt supérieur des communautés hôtes, de ses

partenaires et de ses investisseurs sont au cœur de la stratégie de

développement d’Innergex. Son approche de création de valeur pour

les actionnaires est de générer des flux de trésorerie constants,

de présenter un attrayant rendement ajusté au risque et de

distribuer un dividende stable. Innergex énergie renouvelable inc.

est notée BBB- par S&P.

Mise en garde au sujet des énoncés

prospectifsPour informer les lecteurs sur les perspectives

d’avenir d’Innergex, le présent communiqué de presse contient de

l’information prospective au sens de la législation en valeurs

mobilières applicable notamment quant à l’utilisation du produit

net du placement, de la taille du placement, de la date prévue de

clôture du placement, du rachat de ses débentures convertibles à

4,25 %, à la stratégie commerciale d’Innergex, ses perspectives de

développement et de croissance futures, ses perspectives

commerciales, ses objectifs, ses projets, ses priorités

stratégiques et d’autres énoncés qui ne sont pas des faits

historiques (l’« information prospective »). On reconnaît

l’information prospective à l’emploi de verbes comme « environ », «

pourrait », « fera », « croire », « s’attend à », « a l’intention

de », « devrait », « planifie », « potentiel », « projet »,

« prévoit », « estime », « budget » ou « prévisions » ou

d’autres termes semblables indiquant que certains événements

pourraient se produire ou non. L’information prospective exprime

les prévisions et attentes d’Innergex quant à des développements ou

à des résultats futurs, en date du présent communiqué de presse.

Elle comprend de l’information financière prospective et des

perspectives financières au sens de la législation en valeurs

mobilières, comme l’emploi du produit du placement, afin d’informer

les lecteurs de l’incidence financière potentielle du placement.

Cette information peut ne pas convenir à d’autres fins.

Les risques et incertitudes importants qui

peuvent entraîner un écart considérable entre les résultats et les

développements réels, d’une part, et l’information prospective

présentée dans le présent communiqué de presse, d’autre part, sont

décrits dans la notice annuelle de la Société sous la rubrique «

Facteurs de risque » et comprennent, notamment : la capacité de la

Société de mettre en œuvre sa stratégie visant à créer de la valeur

pour ses actionnaires; sa capacité de lever des capitaux

supplémentaires et l’état des marchés des capitaux; les risques de

liquidité associés aux instruments financiers dérivés; les

variations des régimes hydrologiques, éoliens et solaires; les

délais et dépassements de coûts dans la conception et la

construction de projets; l’incertitude quant au développement de

nouvelles installations; la variabilité du rendement des

installations et les pénalités afférentes; et la capacité d’obtenir

de nouveaux contrats d’achat d’électricité ou de renouveler les

contrats existants.

Bien que la Société estime que les attentes et

hypothèses qui sous-tendent l’information prospective soient

raisonnables, les lecteurs du présent communiqué de presse sont mis

en garde de ne pas se fier outre mesure à cette information

prospective, rien ne garantissant que ces attentes et hypothèses se

révèleront exactes. La Société décline toute obligation de mettre à

jour ou de réviser l’information prospective, notamment à la

lumière d’événements ou de circonstances postérieurs à la date du

présent communiqué de presse, à moins que la législation ne l’y

oblige.

|

|

|

|

Pour plus de renseignements |

|

|

Jean-François NeaultChef de la direction financière450 928-2550,

poste 1207jfneault@innergex.com www.innergex.com |

Karine VachonDirectrice – Communications450 928-2550, poste

1222kvachon@innergex.com |

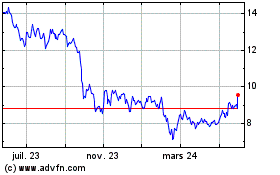

Innergex Renewable Energy (TSX:INE)

Graphique Historique de l'Action

De Fév 2025 à Mar 2025

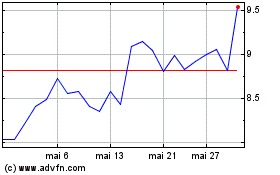

Innergex Renewable Energy (TSX:INE)

Graphique Historique de l'Action

De Mar 2024 à Mar 2025